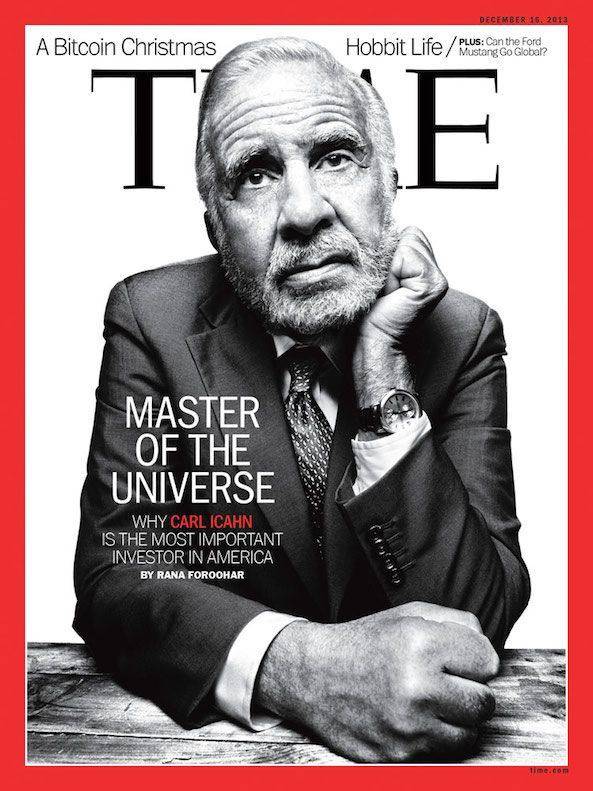

2013年底,卡尔伊坎登上《时代》杂志封面,标题《宇宙主宰》,被评价为“美国最重量级的投资人”。

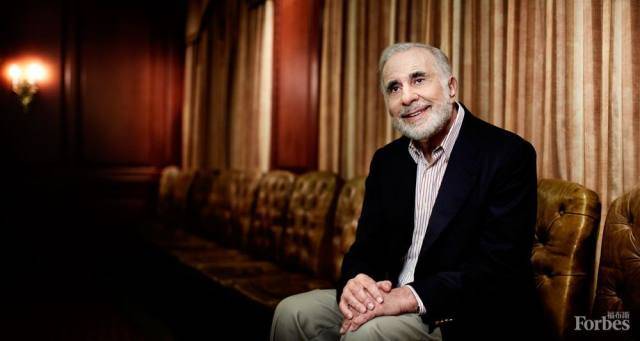

现年82岁的“华尔街之狼”卡尔伊坎是伊坎公司(一家多元化的控股公司)的创始人,福布斯富豪榜常客,他有多会赚钱?

《吉普林》个人理财杂志上有篇文章分析道,尽管大多数人都认为巴菲特的长期投资业绩是最好的,但是如果你在1968年投资卡尔伊坎控股的公司,到2013年,45年复利年化收益率为31%,而巴菲特的伯克希尔–哈撒韦的同期年化收益率“只有”20%。

卡尔伊坎投资成功的秘诀是什么?

《纽约时报》这样描述他:“威逼公司董事会做决策,积累控制公司的实力,大力推动公司进行改革,这让卡尔伊坎建立了数十亿美元的财富,但在上市公司高管中激起了一片恐惧,同时在这个过程中,此举在追随他的众多投资者中也激起了一片崇拜。”

虽然被贴上“公司袭击者”的标签,但卡尔伊坎认为自己是一个“股东维权者”。他大量买进投资过多或者业绩低于预期水平的上市公司股票,然后提醒公司董事会和高管注意,现在该加快前进速度好好表现了,否则他们就要面对争夺董事会控制权的战争。

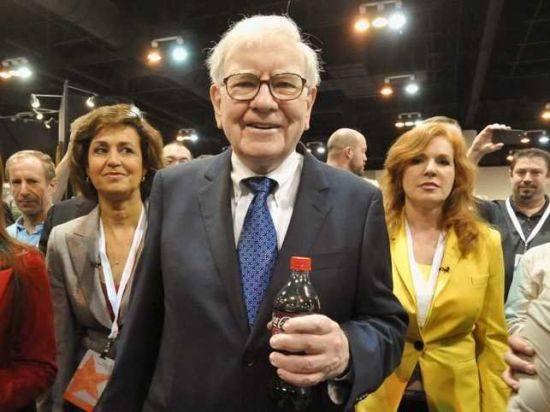

他把自己看作一个斗士,就是要跟那些吃里爬外的高管斗,包括可口可乐公司管理层。

因为当时可口可乐决定,折价发行价值240亿美元的新股,但这样会稀释公司的股票价值。为什么要这样做?为了筹集巨资对公司高管进行股权激励,这将会削弱普通投资者的退休金投资收益,其中包括教师和消防员,因为很多人都在退休金投资组合里持有可口可乐的股票。

卡尔伊坎在《巴伦周刊》上猛烈抨击可口可乐这项股票发行计划,还批评巴菲特没有投票反对公司这个举动,因为伯克希尔–哈撒韦是可口可乐的最大股东,巴菲特也是可口可乐董事会成员。

“太多董事会成员都把董事会当作大学生联谊会或者俱乐部了,在那里你一定不要批评别人。”卡尔伊坎写道,“正是这种不得罪人的态度助长了管理层的平庸。”

巴菲特回应道,他放弃了投票,但他是反对这个计划的,他已经平静地跟管理层谈过了,付给管理层的股权激励过高,应该降低,但是巴菲特在这个问题上不想和可口可乐“开战”。

相反,卡尔伊坎随时准备开战,他已经多次在战壕里和很多公司开战了,包括美国钢铁公司、高乐士、亿贝、戴尔、雅虎。

但他也不是对每个上市公司的首席执行官都进行攻击,他承认确实有一些非常杰出的公司管理团队,但是他始终在想办法让管理层对股东更加负责。

世界级潜能开发专家托尼罗宾斯几年前对卡尔伊坎做过一次访谈,原定“几分钟”的“尬聊”后来延长到两个半小时,卡尔伊坎兴致勃勃地聊起自己的成长经历及和公司管理层的“斗争”。

以下是罗宾斯和卡尔伊坎的部分对话,

罗宾斯:你出身于一个条件一般的家庭,最开始,你有没有想成为最优秀的投资者?

卡尔伊坎:我是竞争欲望很强的人,很有激情或者说很痴迷,不管我干什么,我都要成为最好的那一个,这是我的天性。

我申请读大学的时候,我的老师说:“你就别费事去申请那些重点名校了,它们根本不会要我们这些来自贫困地区的孩子。”我仍然坚持参加了大学入学考试。

结果多所重点名校都录取我了。我从中选择了普林斯顿大学。本来我父亲答应了,如果我考上名牌大学,所有的费用都由他来付。后来他却说话不算数了,只帮我付了学费,你相信吗?那个时候一年只要750美元。

我说:“你这个父亲说话不算数,不给我生活费,我睡哪儿,我吃什么?”

我的父亲说:“你这么聪明,你会想到办法的。”

罗宾斯:那你是怎么解决的?

卡尔伊坎:打工呗。

我在新泽西洛克威的一家俱乐部里找到一份工作—当个沙滩男孩。我是个很棒的沙滩男孩。沙滩上那个更衣室的老板经常招呼我:“嘿,小伙子,快过来跟我们打扑克牌吧,我要把你这个星期挣的小费都赢光。”

一开始我根本不知道怎么玩扑克牌,他们把我的钱赢了个干干净净。我这个人从来不服输,我一个名校大学生难道还玩不过你们!

于是我借了三本讲玩扑克牌技巧的书,花了两个星期仔细阅读,从此我的牌技比他们都要高上10倍,我当然经常赢了。

当时我觉得那真是个大游戏,赌注很大。每年夏天我都能赢差不多2000美元,你要知道,那可是在20世纪50年代,那时候的2000美元抵得上现在的5万美元。

罗宾斯:那你在商业投资上是怎么起步的?

卡尔伊坎:大学毕业后,我去参军,在部队里我继续玩扑克牌赌钱。等我离开部队的时候,攒了2万美元。

我开始在华尔街做投资,那是1961年。当时我的生活过得很好了,还找了一个很漂亮的模特做女朋友,我买了一辆白色的敞篷银河跑车。

结果1962年股市崩盘了,我的所有东西都亏掉了。我不知道是哪个先跑的,可能是我的女朋友,也可能是我的跑车!

罗宾斯:报道说你后来重新回到投资市场,卖期权,然后又开始做套利交易。

卡尔伊坎:我借钱去纽约股票交易所买了个席位,我是艺高人胆大的家伙。我的经验教会了我,在股市上做短线交易很危险,不如发挥我的数学能力,在某方面成为专家,这肯定要好得多。

我做套利交易,银行愿意贷给我90%的资金,因为那个时候我做的是根本没有风险的套利交易,如果做得好的话,我基本上不可能亏钱。从这以后我就开始赚大钱了,一年能赚150万~200万美元。

罗宾斯:当时你开始收购股票价格被低估的公司的控制权时,你是不是也在寻找风险—收益不对称的机会?

卡尔伊坎:我开始仔细研究这些公司,认认真真地分析。我告诉你,这有点儿像是套利交易,但是没有人喜欢做这种事。

你要是收购了一家公司,你真正买到手的是公司的资产,所以你要好好看看这些公司的资产,认真问问自己:“它们本来应该做得不错,为什么它们做不到?”整体来看,有90%的可能性,问题出在管理上。

所以我们会去寻找那些经营管理做得不好的公司,我有足够多的资金,我能够大量买入这家公司的股票,然后警告这家公司的董事会:“你要是不改变的话,我就收购你们公司,拿走控制权,除非董事会做到我说的一二三条。”

大多数时候这家公司的董事会会说“好的”,但是有的时候,公司管理层会跟我斗,可能还会斗到法庭上。很少有人有我这么大的韧性,也很少有人像我这样愿意拿大钱去冒险。

现在美国这套体制是有缺陷的,你没办法把那些业绩平庸的经理人赶走。

举个例子,我继承了一个很好的酒庄,在一块美丽的地方,有一片美丽的葡萄园。过了半年,我想卖掉它,因为这个酒庄不赚钱。

但是我碰到了问题,管理这个酒庄的那个家伙从不来葡萄园上班。他整天到处打高尔夫球,可是他又不愿意放弃这份管理酒庄的工作,因为这会减少他一大笔收入。他不想让任何人进来看这个酒庄,因为他不想看到酒庄被卖掉。

你也许会对我说:“你怎么回事啊,你傻了?把警察叫来,让他离开!”但是,要是上市公司就麻烦大了:不经过一场非常艰苦的斗争,你不可能做到让管理层走人。

罗宾斯:法律法规有太多障碍,让你很难在自己控制的公司把首席执行官踢走。

卡尔伊坎:麻烦就在这里。上市公司的股东想让管理层听到自己的意见,有非常大的困难,但是我们伊坎公司会去斗争,也经常获胜。

一旦掌握了上市公司的控制权,有的时候我们发现,其实管理层也不是那么糟糕。但是关键在于上市公司的治理方式,对于这个国家来说实在是太糟糕了。

美国有很多法律法规,让你无法成为一个积极维权的股东。你要获得上市公司的控制权有很多障碍,但是一旦我们拿到控制权,所有股东的一般收益都会非常好,历史业绩记录也证明了这一点。

除此之外,我们做的事,对美国经济也非常好,因为这让公司生产效率更高,而且这不仅仅是短期的效应。有的时候我们会一直持股不卖,持有股票长达15~20年。

罗宾斯:你有什么解决方案?

卡尔伊坎:废除那些毒丸计划(公司高管发现有个股东买的股票太多了,怕他收购公司,他们就会折价发行很多股票,来稀释这个股东的股权比例),废除那些令人震惊的董事选举,让股东能够决定他们想让谁来管理公司。

我们应该让这些公司高管真正对股东负责,进行真正的选举。即使是在政治上,尽管美国政治体系相当糟糕,但只要选民愿意,他们还是可以摆脱那些烂总统的。

但是,在上市公司中,即使那个当首席执行官的家伙做的工作非常糟糕,你作为股东,要换掉这个烂首席执行官,也非常困难,比美国选民要换掉美国总统还难。

这些首席执行官就像在大学里学生会的会长一样,他们并不是最聪明的家伙,但是他们是最会搞社交的,是最受大家喜欢的,所以他们才能一级一级地爬到最高的位置。

罗宾斯:你觉得大家对你最大的误解是什么?

卡尔伊坎:我想,也许是大家不明白,也许是我自己不明白,我自己的动机到底是什么。也许这听起来很像陈词滥调,但是我确实在想,我的年龄到了70多岁,我很想做些事情,让我的国家更加强大。我希望留给后人的遗产是我改变了公司做生意的方式。

这件事一直困扰着我,美国有这么多非常伟大的公司,却管理得那么糟糕,我想改变规则,让公司的首席执行官和董事会真正地对股东负责。

发布者:股市刺客,转载请注明出处:https://www.95sca.cn/archives/183307

站内所有文章皆来自网络转载或读者投稿,请勿用于商业用途。如有侵权、不妥之处,请联系站长并出示版权证明以便删除。敬请谅解!