为了在实际的贸易中更有竞争力,很多企业开始了一些含权贸易。这些双方协定的期权往往包含一些特殊条件,例如分批执行,含障碍,以及有敲入敲出条件等等。 例如当前价格是5700,但是通过含权报价,可以把价格降低至5600,这样对客户会更有吸引力。 而在一些特殊的合同条件下,采用传统的BS模型往往很难对这些期权定价,所以我们需要一个更加直观的算法来实现对期权的计算。

蒙特卡洛算法介绍

20世纪40年代,在科学家冯·诺伊曼、斯塔尼斯拉夫·乌拉姆和尼古拉斯·梅特罗波利斯于洛斯阿拉莫斯国家实验室为核武器计划工作时,发明了蒙特卡罗方法。因为乌拉姆的叔叔经常在摩纳哥的蒙特卡洛赌场输钱得名,而蒙特卡罗方法正是以概率为基础的方法。

蒙特卡洛的逻辑就是采用尽可能多的随机生成数,来生成结果,然后从结果的分布倒推出正确结果的分布特征。就像1奇异博士看了未来1400万中可能后选择一个方案一样,我们虽然不能通过时间宝石看到这么多结果,但是可以用计算机模拟出更多的可能性来!

实际运用过程就是

- 先随机生成尽可能多的价格波动过程,

- 计算每一个价格过程得到的期权收益,

- 根据结果倒推出期权的收益特征。

代码实战

欧式期权

欧式期权是最简单的一种期权,通常欧式期权可以使用BS公式直接计算出来,当然我们也可以使用蒙特卡洛过程来计算期权收益。

举例:当前价格为5700, 执行价格为5800的欧式看涨期权,还有120日到期,标的日波动率0.0063,无风险收益率为0.

采用bs定价模型得到结果是

from scipy.stats import norm

from math import log, sqrt, exp

S = 5700 #当前价格

K = 5800 #执行价格

s = 0.0063 #日波动率

t = 120 #到期日

r = 0.0 #无风险利率

def CND(X):

return norm.cdf(X)

def CallOptionPriceBS(S, K, s, t, r):

d1 = (log(S / K) + (r + (s ** 2) / 2) * t) / (s * sqrt(t))

d2 = d1 - s * sqrt(t)

return S * CND(d1) - K * exp(-r * t) * CND(d2)

CallOptionPriceBS(S,K,s,t,r)

> 结果 np.float64(113.27621835900891)

采用蒙特卡罗方法定价

# 生成模拟价格

import numpy as np

def SimulatePrice(P0, std, steps, step_price=1, N=10000):

"""

:param P0: 初始价格

:param std: 序列标准差

:param steps: 序列步数

:return:

""" sim_norm_ret = np.random.normal(0, std, (steps, N))

sim_price = np.exp(sim_norm_ret.cumsum(0))

# # 初始价格1000

sim_price = P0 * sim_price

sim_price = (sim_price / step_price).round(0) * step_price

# 第一行添加初始价格

sim_price = np.vstack([P0 * np.ones(N), sim_price])

return sim_price

S = 5700 #当前价格

K = 5800 #执行价格

s = 0.0063 #日波动率

t = 120 #到期日

r = 0.0 #无风险利率

sim_price = SimulatePrice(S,s,t,1,100000)

# 持有看涨期权最终的收益

payoff = np.maximum(sim_price[-1, :] - K, 0)

payoff.mean()

> 计算结果 np.float64(118.50833) 每次计算结果会不同

需要注意的是蒙特卡罗算法只能逼近结果,而不是精确的最终结果。N越大结果越逼近,但是需要的算力也越大(当然现在算力不值钱)

奇异期权

考虑下面一种备兑期权的报价,假定期货价格和现货价格相同 当前白糖价格是5700,我们向下游签订供货合同,在未来120天的观察期内,每天按照要求。

- 如果期货价格在5600-5800之间,我们按照5650价格供货1吨

- 如果价格跌破5600,我们按照5600价格供货2吨

- 如果价格在5800以后,合同终止 这样的期权如果采用BS定价方式,计算起来比较绕。 但是如果采用蒙特卡洛算法就很简单

def contract(price_array):

"""

:param price_array::return:

"""

strike_price = 5600

supply_vol = 0

supply_profit = 0

for i in range(len(price_array)):

p = price_array[i]

if p < strike_price:

supply_vol += 2

# 在5650以下的时候,我们的盈利是5650-p 供货2吨

supply_profit += (strike_price - p) * 2

elif strike_price <= p < 5800:

supply_vol += 1

# 在5650-5800之间的时候,我们的盈利是5650-p 供货1吨

supply_profit += strike_price - p

else:

break

return supply_profit, supply_vol

sim_price = SimulatePrice(S,s,t,1,100000)

sim_profit = np.zeros(sim_price.shape[1])

for i in range(sim_price.shape[1]):

supply_profit, supply_vol = contract(sim_price[:, i])

sim_profit[i] = supply_profit

print(sim_profit.mean())

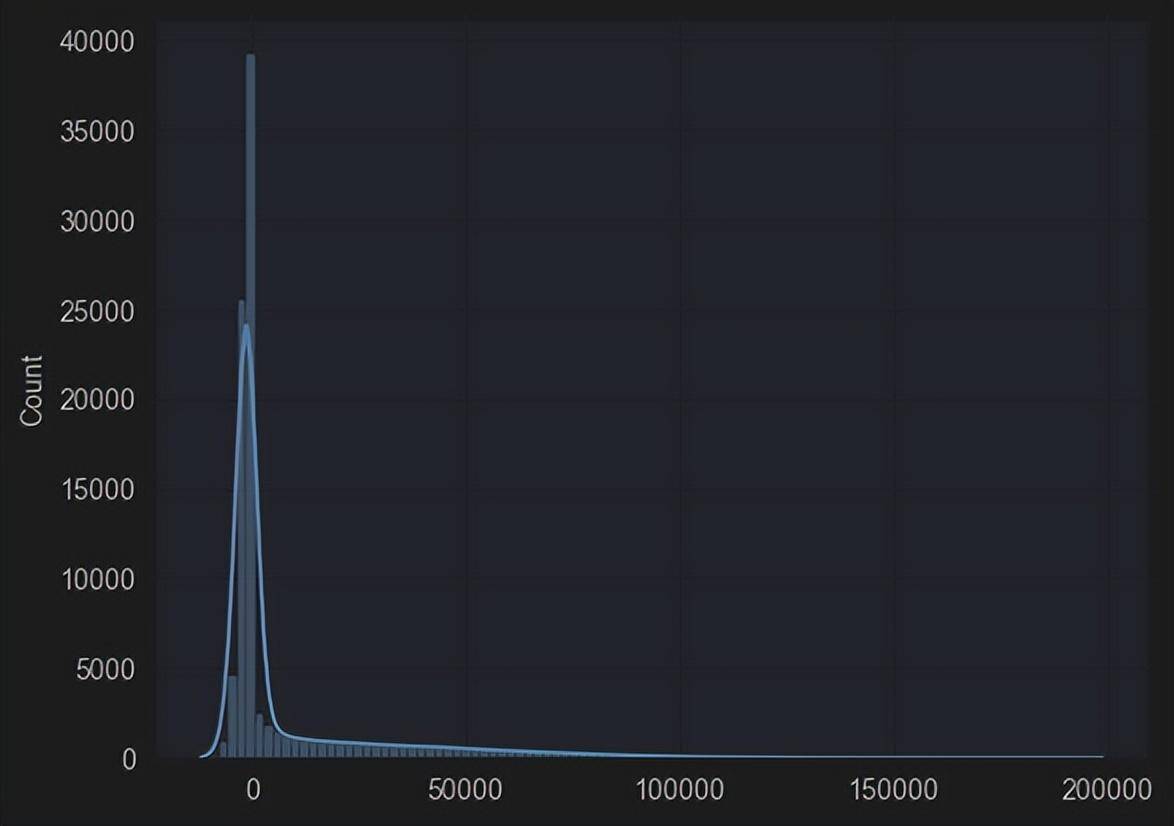

sns.histplot(sim_profit, kde=True, bins=100)

>结果 8885.40254

并且我们能得到结果的概率分布图,这方便我们进一步构建各种对冲策略!

运用蒙特卡罗算法的好处

- 不用解方程,算微分积分啥的

- 随意计算各种奇异期权

- 结果直接,方便进一步构建对冲策略。

发布者:股市刺客,转载请注明出处:https://www.95sca.cn/archives/129448

站内所有文章皆来自网络转载或读者投稿,请勿用于商业用途。如有侵权、不妥之处,请联系站长并出示版权证明以便删除。敬请谅解!

![[通达信指标]量能提示公式3放量提示](https://95sca.cn/2024/08/07/utavuliaQNetZhQ1722997888.3348997.jpg?imageMogr2/thumbnail/!480x300r|imageMogr2/gravity/center/crop/480x300)

![[通达信选股]通达信常用选股小代码1 收藏备用 均线回抽 一阳穿三线 放量](https://95sca.cn/2024/07/20240724034116725.jpg?imageMogr2/thumbnail/!480x300r|imageMogr2/gravity/center/crop/480x300)

![[通达信指标]雷达预警附图公式](https://95sca.cn/2024/08/07/xmwl34V9Jz3bEkQ1722995192.2220364.jpg?imageMogr2/thumbnail/!480x300r|imageMogr2/gravity/center/crop/480x300)

![[通达信指标]黑马主图公式](https://95sca.cn/2024/08/07/W8VGKRny4iar2SQ1722997773.2656267.jpg?imageMogr2/thumbnail/!480x300r|imageMogr2/gravity/center/crop/480x300)