低估值基金介绍

低估值基金的筛选通常采用静态估值和股息率等指标,包括静态PE、静态PB、股息率等。具体的筛选标准包括以下几点:

1. 将最新资产规模>5亿元的股票型与偏股混合型主动基金作为备选。

2. 对每只基金,根据年报和半年报公布的全部持仓数据,计算PE、PB、股息率加权值,作为基金的估值水平。

3. 计算每只基金在全部备选基金中的指标水平分位数,当PE或PB位于最低的前20%,或股息率位于最高的前20%时,认定为低估值基金。

4. 为了避免风格漂移,自2019年以来对每期持仓进行统计,估值分位数在历史各报告期均处于前20%时,才认为是低估值基金。最终筛选得到55只低估值基金。

6. 以绩优低估值基金为样本,对可量化的投资特征进行归纳。低估值基金通常采取价值投资策略,寻找被市场低估的公司,注重基本面分析。此外,低估值基金通常采取分散投资、长期持有、优先考虑盈利能力和现金流等策略,以降低风险并获得更稳定的收益。

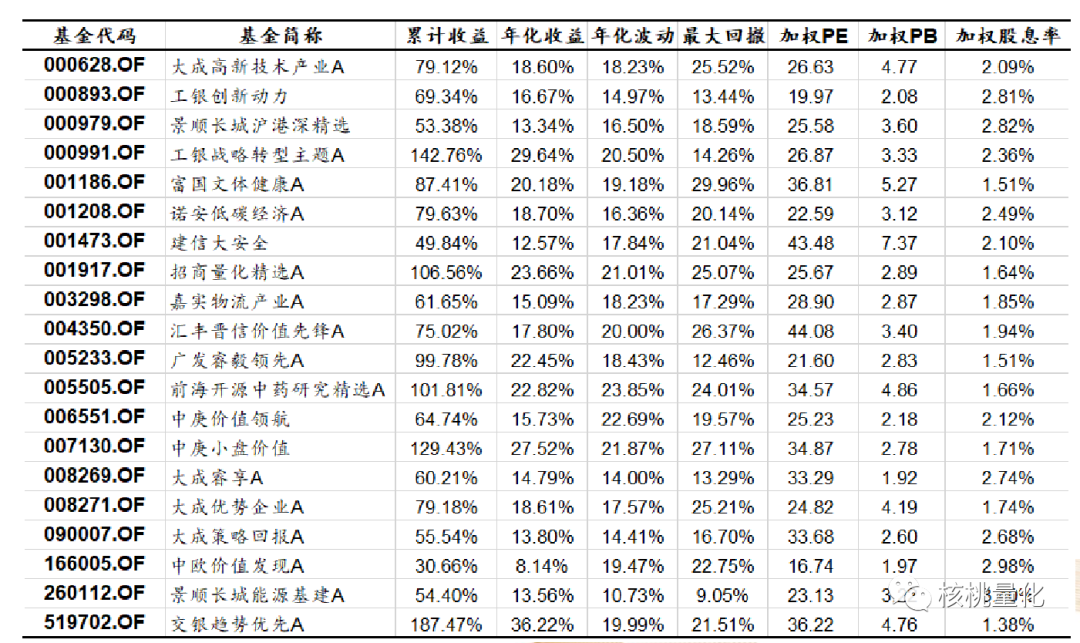

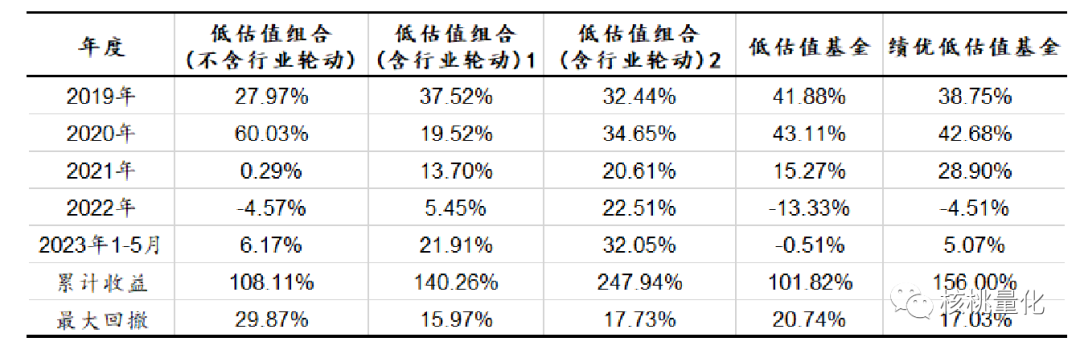

下表是根据上述条件筛选低估值基金,市场表现统计区间为2020年—2023年5月31日。

在低估值基金中,采用年化收益、年化波动、最大回撤等三个指标进行综合排名,将排名靠前的视为绩优低估值基金。选出的绩优基金往往具有以下特点:

-

更低估值和更高股息; -

偏向中小市值; -

ROE适度匹配; -

放低成长性要求; -

避开高热度股票; -

股票低换手率; -

积极的行业轮动; -

灵活的股票仓位;

低估值基金投资策略

-

基于绩优低估值基金的持仓风格,构造量化低估值组合。使用的指标包括估值、股息率、市值、ROE、研究机构覆盖度等。 -

积极的行业轮动也是影响低估值投资收益的重要因素,因此构造了不含行业轮动和含行业轮动两种低估值组合,并对结果进行对比。 -

传统的量化选股通常按因子值分组后在边界值上选股,但绩优低估值基金的分析更注重在因子值向边界过渡区域的选股,即选择指标“较高”或“较低”的股票。 -

为了避免选到估值过低、市值过小、机构覆盖极少的股票,对这三个指标的边界值进行适当截取。 -

组合调仓时点为每年4月底、8月底、10月底,以及及时使用财报信息。 -

股票组合采用市值加权,不考虑仓位调整。

行业轮动对组合走势有重要影响,但为了不影响股票组合研究的主旨,只使用简单的行业轮动策略,仅为反映适当的行业轮动对低估值组合的提升效果。行业轮动方法为在每年4月底、8月底、10月底选择ROE(TTM)提升程度处于第二组的多个行业。选股时仍沿用之前的筛选标准。同时对不符合筛选标准的股票,结合行业轮动模型进行行业内选股,对行业内股票按估值较低、股息率较高进一步筛选,也加入股票组合。

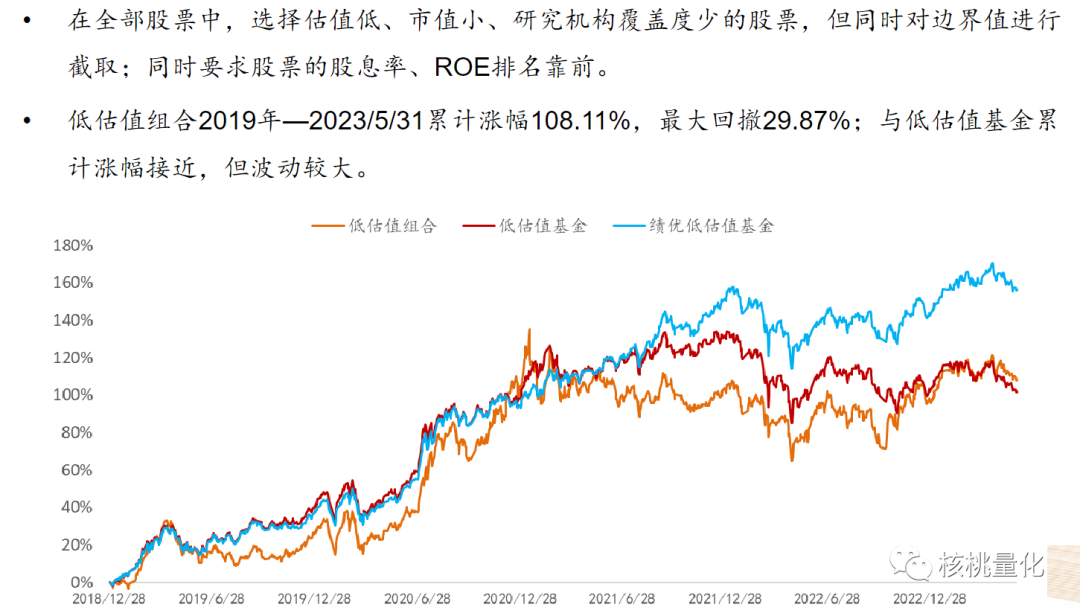

低估值组合策略(无行业轮动)

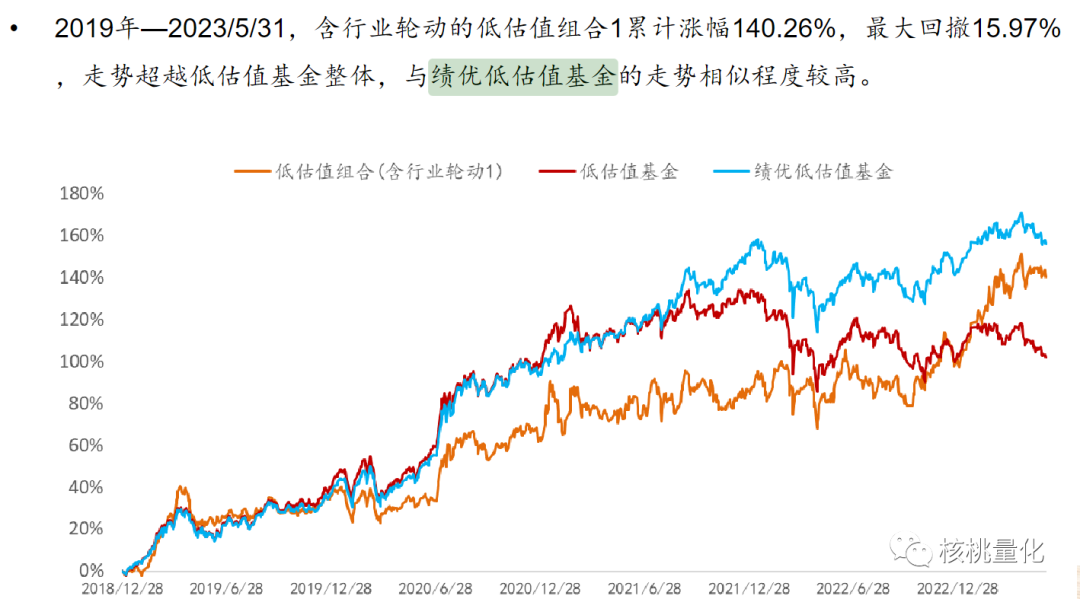

低估值组合(含行业轮动)1

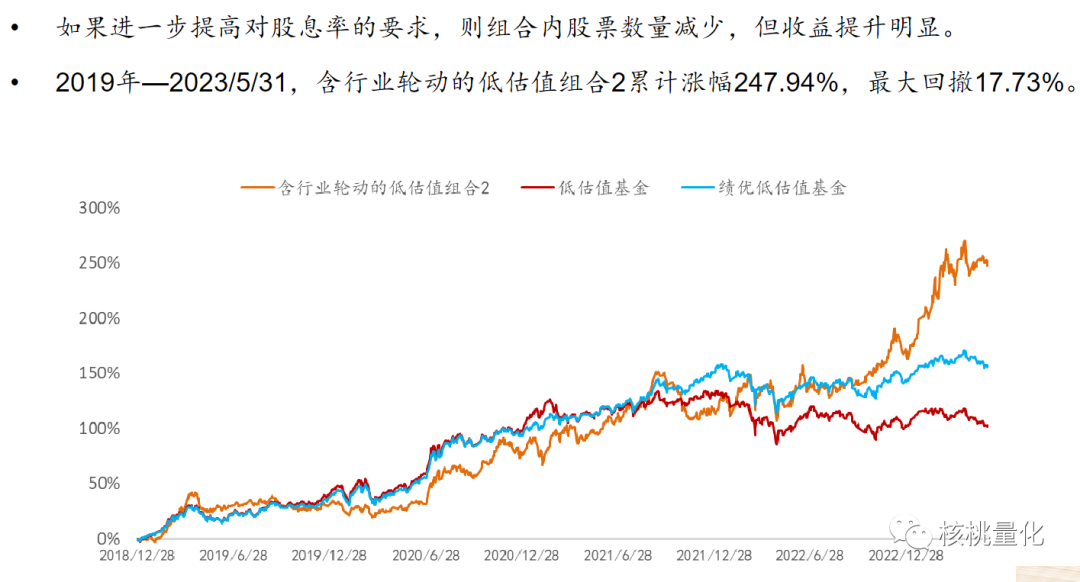

低估值组合(含行业轮动)2

策略收益汇总对比

注 | 本文仅为知识分享,不构成任何投资理财建议。

发布者:股市刺客,转载请注明出处:https://www.95sca.cn/archives/110981

站内所有文章皆来自网络转载或读者投稿,请勿用于商业用途。如有侵权、不妥之处,请联系站长并出示版权证明以便删除。敬请谅解!