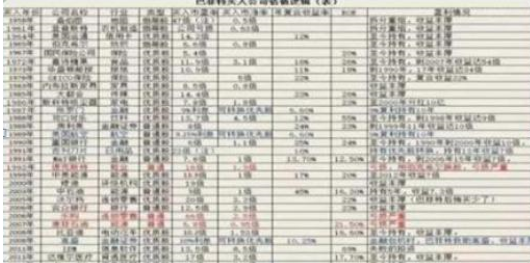

在实际交易中,很多交易员或技术分析师会给出止损位或目标位的意见,这样也是非常普遍的投资行为。不过,“股神”巴菲特却从来不认为要止损。这又是为什么呢?

巴菲特(Warren Buffett)曾于1994年股东周年大会上指出,所谓“止损位”,是短线投资的行为,不符合他长线投资的性格,即“买入后长期持有”的策略。因此,他从不建议投资者设立“止损位”。

另外,巴菲特不相信任何人能准确捕捉入市时机,因此他再三呼吁投资者不要尝试做“低买高卖”短线投机动作,投资策略应是定时定候买入。

他打趣地说道:“如果你买房子,比如10万美元,之后入住了。你是否向房地产公司说,如果房价跌到9万美元,我就想卖出。对我来说,这完全不合逻辑。那么,为何不将投资股票视为买房呢?”

当然,巴菲特说的长线持有,是经过深思熟虑研究的大盘股,绝非靠炒卖消息的小盘股。

什么是换手率?

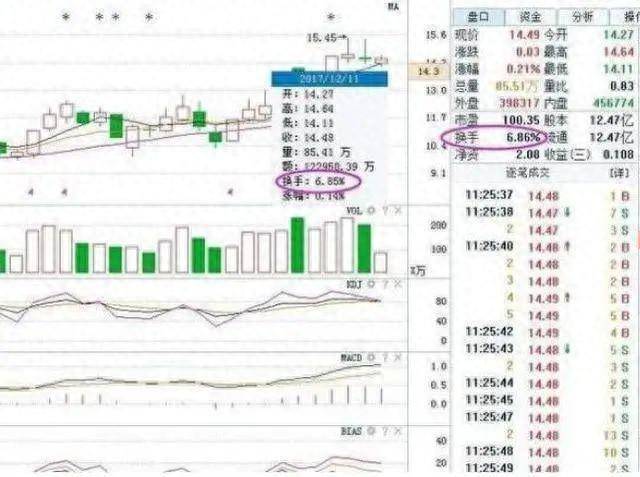

“换手率”也称“周转率”,指在一定时间内市场中股票转手交易的频率,其数值为某只股票的累计成交量与其流通股本之间的比率,是反映股票流通性强弱的指标之一,可以有效地帮助投资者识别一只股票的活跃度。

举例:

例如,某只股票在一个月内成交了2000万股,而该股票的总股本为1亿股,则该股票在这个月的换手率为20%。在中国,股票分为可在二级市场流通的社会公众股和不可在二级市场流通的国家股和法人股两个部分,一般只对可流通部分的股票计算换手率,以更真实和准确地反映出股票的流通性。按这种计算方式,那只股票的流通股本如果为2000万,则其换手率高达100%。

换手率的计算方法

计算公式为:换手率=(成交股数/当时的流通股股数)×100%。按时间参数的不同,在使用上又划分为日换手率、周换手率或特定时间区的日均换手率等等。

很高的成交量,并不意味着很高的换手率。大盘股和高价股很容易出现较高的成交量,但考量其交投活跃度则需要借助换手率来进行判断。这就是换手率分析的重要意义。

在具体应用中,换手率过高的确需要加以关注。小盘股换手率在10%以上便处于值得警惕的状态,中盘股在15%左右,大盘股则在20%以上。

在实战中,这二者配合运用,与价格走势进行共同研判,可以非常准确的判断主力意图以及可能的上涨力度,是及时判断阶段性进入点和阶段性出货点的非常重要的工具。

我们常使用3%以下这个标准,并将小于3%的成交额称为“无量”,这个标准得到广泛认同,更为严格的标准是2%。

换手率高:说明关注的人多,证明这只股票好(就像漂亮的女人一样),另外换手率高,交易也容易成交。但是,在低价位换手率高好些,如果是在高价位,就得小心了!

换手率是反应交易活跃程度:价格在高位,换手率高,一般为庄家出货所致在低位换手率高的话;一般为庄家进货造成!而长期换手率低的股票,价格又在低位属冷门股碰不得!

短线换手率高好:说明流动性好,有激情.这样的股票适合短线。长线持股的,在股票涨了一段后换手率高了,就说明筹码松动,可考虑减仓或清仓出局以回避风险。这东西是仁者见仁,智者见智吧。

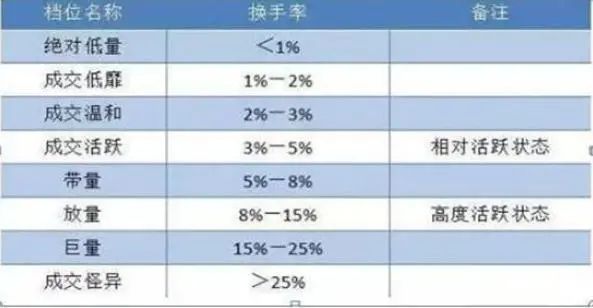

换手率识破主力操盘技巧

高位高换手,主力或正出逃

高位高换手,是指价格在相对的高价位,换手率到达10%及以上的情形,包括2种情况。

1、次高位高换手。如按主力平均成本价的2倍(即涨幅度为100%),是主力最可能出货的目标价计,则当涨幅小于30%—40%的高点,可划定为次高位。机构或主力除运用常规手法洗盘外,在次高位的“高换手洗盘”的方式也常被采用(对倒放量),且显得更为有效。在连续几日长阳上涨后,再度高开快速高走,甚至急冲涨停,但支持不久被打开,全天一路低走,换手陡然放大。

2、高位高换手。与“次高位高换手”相对应,“高位高换手”是指涨幅距主力成本30%—40%以上时的高换手情形,且换手也不局限于10%以上,6%—8%以上也是可能的,因为主力出货时常常非常隐蔽谨慎,尽量不露声色。当出现高位高换手行情后,价格滞涨,原趋势也发生明显逆转时,只有一个市场意义,主力正在或已经出逃!

高位低换手,主力不急于出局

此种情况大多是价格涨幅较大,但平均换手率低,形成量价背离,明显不足以维持高位的价格,但价格却并不下跌(或跌幅较小),而保持一种高位横向缩量整理形态。这通常是高控盘股的特征,表明主力短期内并不急于出局。主力一旦携量向上突破,涨幅将更为壮观。

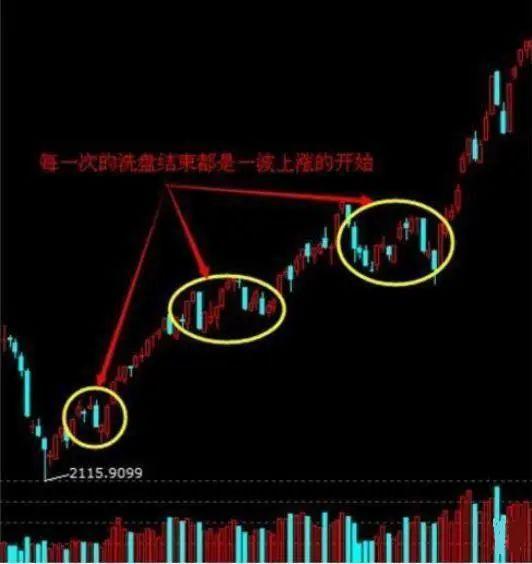

主力建仓时的换手率

如图8-7所示,在以涨停的方式上涨之前,曾经有近七个月的温和上涨阶段。就在这几个月缓慢的拉升当中,主力顺利地完成了建仓的过程。那么怎样才能够提前知晓主力的作为呢?图中的换手率藏着主力的真正动向!价格上涨的初期,在图中A位置处,换手率经常出现高达20%的情况。图中显示价格有三次明显的拉升情况,在拉升过程中,换手率也随之达到了非常高的程度。

在之后的拉升过程中,图中B位置处的换手率始终维持在5%—20%。这么高的换手率配合价格缓慢上涨显然不是一般的散户能够达到的。主力在花大力气建仓,才导致换手率不断维持在高位。

长期持有和波段操作谁赚钱?

有人说,股票要长期投资才能赚钱,如果持有贵州茅台18年赚多少钱,如果从腾讯上市就持有赚多少钱?而很多人每天反复买卖,实际上炒了十多年,时光耗去,但钱却不见少,有些人还亏。看起来确实非常有道理的。

但是如果换一个角度来看呢,如果十年前持有中国石油,现在还是亏钱,十年前持有云南铜业,现在依然深套。如果在中途能做波段,其实还是可以赚到钱的。如此说来,其实长期持有并不一定就对,波段操作才是王道,

从以上两个观点来看,其实都是有道理的。长期持有可能很赚钱,也可能不赚钱。波段操作可能赚到钱,也可能瞎折腾。那么不等于是白说了吗?这就需要将上面两个观点应用到投资标的中去,进入下一部分的说明。

投资策略由投资标的决定

从刚刚的观点对峙中,我们看到了矛盾的一面。不同的人,看待问的角度不一样,得出的结论也不一样。所以对于坚持认为长期投资正确的人,和坚持认为只有波段才能赚钱的人,相互之间都不能说服,原因就在于根本不在一个频道。所以我们需要在矛看中去发现统一性。

我们说到长期投资,基本上都会共同的提到股神巴菲特,再看看巴菲特过去长期投资的股票,让他赚到大钱的是哪些公司?真正让巴菲特钱的是喜诗糖果、可口可乐,还有富通银行、美国运通等,而且我们可以发现,巴菲特买入时公司估值都比较低。

很显然,巴菲特长期持有并且赚钱的股票,都是周期性很弱的股,比如消费、银行,这些行业受宏观经济的影响比较好,买入估值低,公司有竞争力,持续增长,自然长期持有能赚到钱。

通过将巴菲特的实际投资理念、行为,再和A股来对照,其实大家发现没有,道理是相通的。即消费类的股票,具有“护城河”的公司,长期稳定增长,在低估的时候买入,长期持有就可以赚钱。如果是周期类的股票(石油、煤炭、钢铁等),就算是估值低的时候买入也可能会亏钱,因为这些公司本身股价呈现大周期波动,做波段反而能够赚钱。

总结:股票应该长期持有好,还是应该做波段好,取决于股票所处的行业。弱周期性的行业,对于具有竞争力、盈利能力强、稳定增长的公司,可以在低估时买入并长期持有,但是需要动态的跟踪修正投资。而对于周期类的股票,长期持有很难赚钱,适合波段操作,但投资逻辑是相反的,不能在盈利最好、估值最低时投资,而应该捕捉行业的拐点,进行逆向投资。

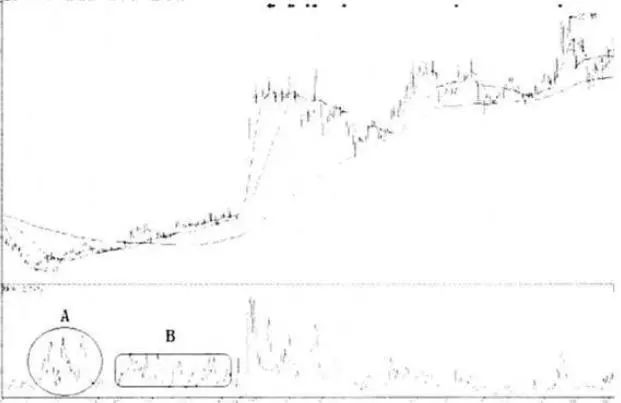

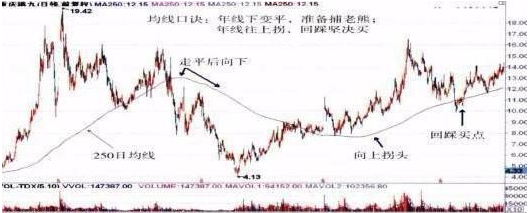

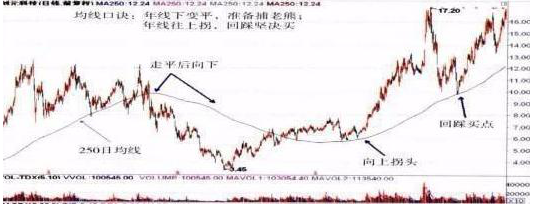

年线下变平,准备捕老熊;年线往上拐,回踩坚决买

口诀解释:当年线开始走横,并有向下趋势的时候,说明市场已经进入到长期弱势状态,长期弱势也就是我们通常讲的熊市。这个时候,投资者应该以减仓、清仓为主,熊市中最好的操作,就是空仓观望。当年线开始向上拐头时,说明市场开始进入到长期的强势状态了,长期强势市场中,每一次的大幅度回踩都是坚决买进的机会(图1、图2)。

图1

图1是600279重庆港九的整体走势图,时间是2006年12月28日至2010年11月10日。

图2

图2是000551创元科技的整体走势图,时间是2007年2月27日至2010年11月10日。

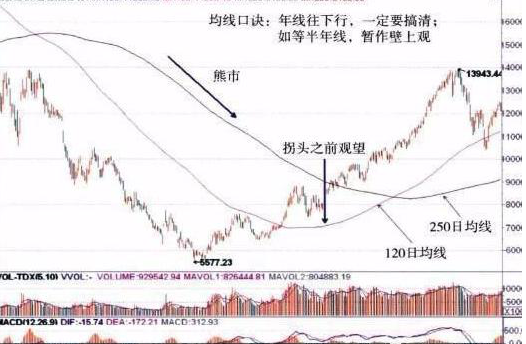

年线往下行,一定要搞清;如等半年线,暂作壁上观

口诀解释:年线出现明显向下走时,说明市场处于熊市之中,这个时候投资者必须要弄清楚市场所处的环境,买进操作一定要谨慎。在年线下行过程中,及半年线上行之前的时间里,应以清仓观望为主(图3)。

炒股必备的波浪理论数浪口诀

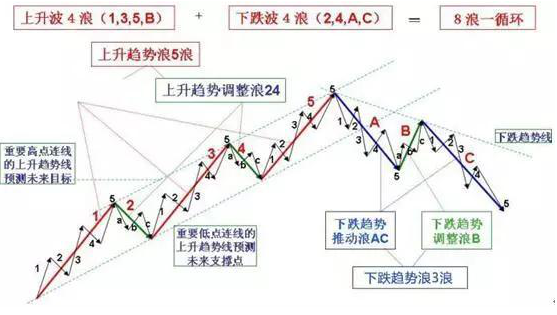

基本规律:八浪循环

1、股价指数的上升和下跌交替进行,一个完整的循环包括八个波浪,五上三落。

2、推动浪和调整浪是价格波动两个最基本型态。推动浪,即与大市走向一致的波浪,可以再分割成五个小浪,一般用第一浪、第二浪、第三浪、第四浪、第五浪来表示;调整浪,即与大市走向相反的波浪,可以划分成三个小浪,通常用A浪、B浪、C浪表示。

3、第三浪永远不可以是第一浪至第五浪中最短的一个浪。通常来说,第三个浪是最具爆炸性的,经常成为最长的一个浪。

4、第四浪的浪底,不可以低于第一浪的浪顶。

5、时间的长短不会改变波浪的形态,因为市场仍会依照其基本的形态发展。波浪在其运行中可以拉长,亦可以缩短,但其根本的形态则永恒不变。

6、艾略特波段理论主要反映群众心理,越多人参与的市场,其准确性越高。

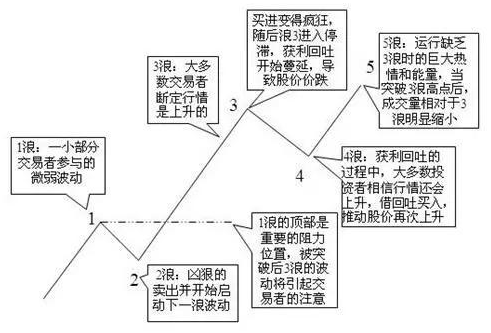

各个波浪线的特性

在分析波浪形态时,有时会遇到较为难以分辨的市势,可能发现几个同时可以成立的数浪方式,在这种情况下,了解各个波浪的特性,有助于做出正确的判断。现将各个波浪的特性简述如下。

第一浪:大约半数的第一浪属于营造底部形态的一部分。跟随这类第一浪出现的第二浪的调整幅度,通常较大;其余一半第一浪则在大型调整形态之后出现,这类第一浪升幅较为可观。

第二浪:有时调整幅度颇大,令市场人士误以为熊市尚未完结;成交量逐渐缩小,波幅较细,反映抛售压力逐渐衰竭;出现传统图表中的转向形态,比如头肩底、双底等。

第三浪:通常属于最具爆炸性的波浪;运行时间及幅度经常属于最长的一个波浪;大部分时间成为延伸浪;成交量大增;出现传统型图表的突破讯号,例如缺口跳升等。

第四浪:经常以较为复杂的形态出现,以三角形调整形态运行的机会亦甚多,通常在低一级的对上一个第四浪之范围内完结,浪底不会低于第一浪的顶。

第五浪:股市中第五浪升幅,一般较第三浪为小。在期货市场,则出现相反情况,以第五浪成为延伸浪的机会较大;市场乐观情绪高于一切。

A浪:市场人士多数认为市势仍未逆转,只视为一个短暂的调整,平势调整形态的A浪之后,B浪将会以向上的之字形形态出现,如果A浪以之字形形态运行,则B浪多数属于平势调整浪。

B浪:升势较为情绪化,出现传统图表的牛势陷阱,市场人士误以为上一个上升浪尚未完结,成交疏落。

C浪:破坏力较强,与第三浪的特性甚为相似,全面性下跌。

数浪口诀

一三五浪可加长,每段细分五小浪

另有等长九段波,顶底不连通道长

三三相隔十五段,五三交错亦寻常

波起浪伏有形状,常见上斜与扩张

喇叭斜三现一浪,二浪之后走势强

五浪若是此模样,分批减磅远危墙

A浪止住回头看,A 3 A 5不一样

三波之字双回撤,五波右肩做B浪

回撤二次分三五,三波弱来五波强

B 浪右肩 a-b-c,轻仓快手捕长阳

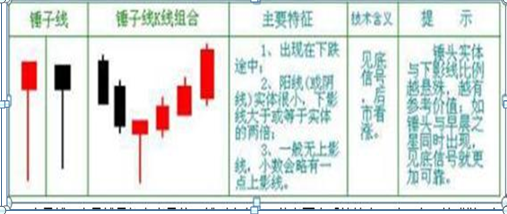

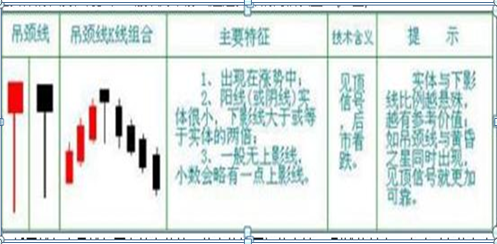

建议死记“锤子线买进,上吊线卖”

“锤子线”与“上吊线”解释

1、“锤子线”锤子线是指K线形态象一把锤子,下影线很长,没有或只有很短、可以忽略不计的上影线,开盘价和收盘价价位很接近,看上去就象锤子形状。锤子线又分为锤子线和倒锤子线。倒锤子线是指倒过来的锤子线,不像前者是锤头在上,锤柄在下;而是锤头在下,锤柄在上,上影线很长,没有下影线或只有很短、可以忽略不计的下影线。锤子线的形态特征:出现在下跌途中,小实体在K线的顶部,实体颜色(红、绿)无所谓;下影线的长度应该比实体的长度长得多,一般认为下影线应是实体的两倍以上。(如图)

2、“上吊线”上吊线是极为常见的K线形态之一,从字面上看就给人一种阴森可怕感觉,在实战中常常利用它来制造一些恐怖气氛,以达到某种目的,因此熟悉上吊线的特征和内涵对操作股票有一定的意义。所谓上吊线,顾名思义,就是形状酷似上吊样子的K线。它表示一个交易日里股价低开或平开,然后盘不断振荡下挫,只到收盘时才将股价拉起,停在高位留下一根长长的下阴线。一般是见顶的信号。上吊线出现时,后市往往看淡。上吊线的形态特征:出现在上升途中,小实体在K线的顶部,实体颜色(红、绿)无所谓;下影线的长度应该比实体的长度长得多,一般认为下影线应是实体的两倍以上。(如图)

3、锤子线与上吊线相同之处实体处于整个价格区间的上端;下影线的长度至少达到实体高度的2-3倍;没有上影线,即使有上影线,其长度也极短;在快速运动后出现的锤子线或上吊线,一般需要后K线来验证。4、锤子线与上吊线区别锤子线与上吊线本身是一种图形,只是出现的位置不同而叫法不同;锤子线一般出现在股价经过一段时间的下跌,要有一定的跌幅,即是阶段循环底部,叫锤子线;上吊线出现在股价经过一段时间的上涨有一定的涨幅相对的高位,称为上吊线。

在看涨的锤子线实体是白色其意义更坚挺,在看跌的上吊线实体是黑色其意义更坚挺;判断锤子线之前必定有一段下降趋势,上吊线必须出现在一段上升趋势之后;在双锤子线中,其收盘价应该一个比一个更高,在双上吊线中,其收盘价应该一个比一个更低;在大阴线后出现的锤子线或大阳线出现的上吊线,一般都需要后K线的验证才能构成反转形态。

锤子线与上吊线形态原理

1、锤子线:市场在做空一段时间后,价格不断下跌,卖方力量逐步消耗,而买方力量慢慢积聚,在某一交易日,价格大幅下跌,但底部此时以明显呈现极强的吸纳愿望,有买家大力将价格上推,一直达到当天最高收市或是接近最高收市价位收市。锤子线,一般处于下跌势中,表明市场可能见底,如果当天收市价高于开市价(红色锤子线),对于买方更是利好标志。

2、上吊线:市场在屡屡做多后,买卖双方力量达到平衡,在一个交易日内,多方努力将价格上推,创出当天新高后,并无心维持高位,价格大幅下跌,卖方力量势不可挡,多日来卖方被压制的能量瞬间释放,价格大力下挫,但当天收市价仍处于较高位置,接近最高价,形成实体部分相当小。上吊线,一般处于上扬市中,表明市场可能见顶,阴线比阳线效果更好。

案例分析

锤子线:

第一种,出现锤头线后的第二天,股价跳空高开,这时笔者认为可以开始建底舱;锤头线本身就是一种见底信号,而第二天的高开,证明主力坚决做多的决心,对于这样的股票,投资者朋友可以开始积极操作,如图:

第二种,出现锤头线后,第二天股价并没有高开,而是继续低迷,但是股价却不再创新低,笔者这里认为的时间最佳为3天,出现锤头线后3天不再创新低,可以确认底部信号是成立的,如图:

上吊线:

第一种,出现上吊线后的第二天,股价跳空高开,这时不但不能卖出股票,还可对于手中股票加码操作,证明前日的上吊线只是主力的诱空,而并不是真正的见顶信号,股价很有可能会加速上涨,如图:

第二种,出现上吊线后,第二天股价开在下引线部分,证明股价由强转弱的概率在加大,这时可以适当抛出部分筹码,一旦股价跌破上吊线的最低价,及时出局,如图:

当然还需要注意量价的配合:

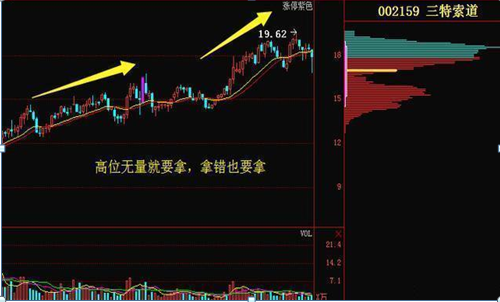

1、高位无量就要拿,拿错也要拿

高位指的是股价处于或接近历史高位,高位无量横盘走势,是典型的上涨中继形态,此时不宜轻易出局。

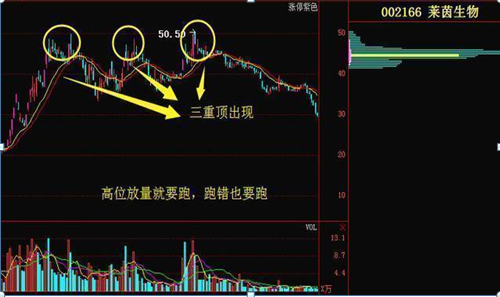

2、高位放量就要跑,跑错也要跑

个股在高位经历了一段较大涨幅后,股价已经处于高位,但成交量不断增加,股价却一直停滞不前,表明此时已经出现高位量增价平的现象,大概率是主力开始出货。

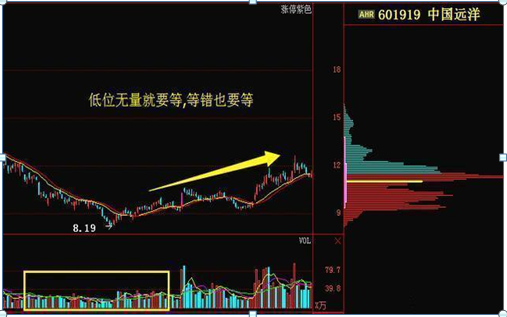

3、低位无量就要等,等错也要等

无量是因为主力还未做好拉升准备,一旦放量就是大幅拉升的时候。

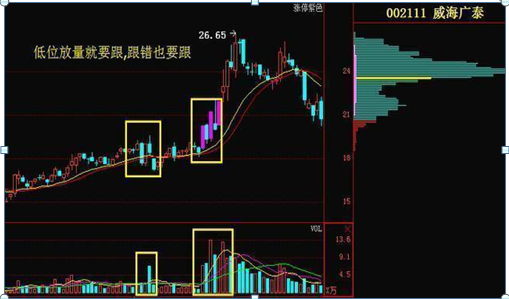

4、低位放量就要跟,跟错也要跟

低位放量是好事,通常是资金介入吸筹,后期上涨概率大。

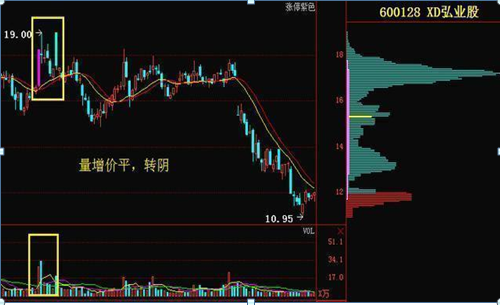

5、量增价平,转阴

成交量有效放大,但股价却不成比上涨,通常就是转阴的信号。

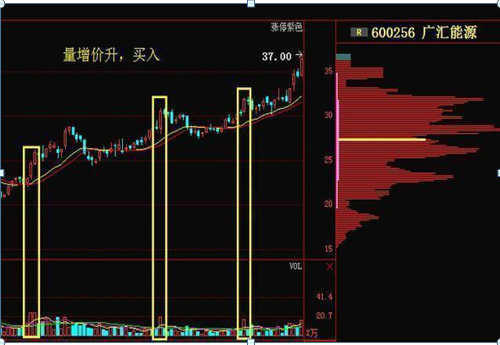

6、量增价升,买入

这是比较常见的积极买入信号。

投资感悟:

1、选择方向是交易成败的关键。或者换句话说,要清楚这个市场是多头市场还是空头市场。只有把握了市场的方向,顺势做,赚钱的可能性才更大。

2、把握好止损。即使你没有交易经验,做好止损也可以控制住风险。假如你按习惯20点止损,而赚钱时尽可能赚取更多的点数,按对错比率各50%算,最终结果你还会赚钱。

3、学会资金管理。这在期货投资中有重要意义,比如说你看不准行情时,轻仓出击,看准时重仓杀入。但投资者大多是越赔越加仓,赚钱时反而仓量较小。

4、利多行情不涨时,决不能做多,反之,决不能追空。

5、超买的可以更超买,超卖的可以更超卖。有些投资者太注重技术指标,不敢顺着行情走,反而反向开仓,结果没能赚钱却输了钱。

发布者:股市刺客,转载请注明出处:https://www.95sca.cn/archives/467222

站内所有文章皆来自网络转载或读者投稿,请勿用于商业用途。如有侵权、不妥之处,请联系站长并出示版权证明以便删除。敬请谅解!