风险与收益的关系是投资中最基本的原则之一,也是理解任何投资策略的核心概念。

一般来说,风险与收益成正比,即风险越高,潜在的收益也越高,反之,低风险的投资往往伴随着较低的收益。让我们详细探讨这一关系。

1. 什么是风险?

在投资中,风险指的是实际收益可能偏离预期收益的可能性。

风险可以来源于多种因素,例如市场波动、公司经营状况的变化、经济环境的波动以及政治因素等。

常见的投资风险包括:

- 市场风险:由于市场整体下跌而导致的风险,影响所有投资者。

- 信用风险:借款方不能按时偿还债务的风险,通常与债券投资相关。

- 流动性风险:指的是在需要时无法快速将资产转换为现金的风险。

- 通胀风险:投资回报无法跟上通货膨胀的增长速度,从而导致实际购买力下降的风险。

2. 什么是收益?

收益是指投资带来的回报,它可以通过多种形式实现,例如资本增值(资产价格上涨)、股息(公司股票分红)、利息(债券或存款的利息)等。

收益通常以年化回报率的形式表示,这是投资者在一年内通过投资获得的收益率。它是衡量投资成功与否的重要指标。

3. 风险与收益的正相关性

在投资领域,存在一种普遍接受的观点:高风险带来高收益的可能性。

这并不意味着高风险的投资一定会获得高回报,而是说高风险的投资机会通常伴随着更高的收益潜力。

- 股票投资:股票是一种高风险的投资工具,其价格会受到市场情绪、经济状况、企业经营等多种因素的影响,可能大幅波动。然而,股票长期来看通常能提供较高的回报。历史数据显示,尽管股票市场波动大,但它们往往比其他资产类别,如债券,提供更高的回报。

- 债券投资:债券相对较为安全,因为它们代表了公司或政府的债务。投资者通常会定期收到利息支付,并在债券到期时收到本金。然而,债券的回报较低,特别是国债等低风险债券,其年回报率可能低于股票。

- 定期存款:定期存款是一种几乎没有风险的投资,因为银行通常承诺在存款期结束时支付固定利息。然而,回报率也相应较低,往往低于通胀率,实际收益(扣除通胀后的收益)可能为负。

4. 风险承受能力

每个投资者对风险的承受能力不同。投资者的风险承受能力取决于多种因素,如年龄、收入水平、财务目标和心理承受能力。

- 高风险承受能力:通常年轻的投资者更能承受较高的风险,因为他们有更长的时间承受市场波动,等待资产回升。此外,高收入或已有较大财富积累的投资者也更能承担高风险。

- 低风险承受能力:靠近退休年龄的投资者,或者依赖投资获得日常开销的投资者,通常更倾向于低风险的投资。他们的投资目标更多是保值而不是增值,因此会选择债券或其他保守型投资。

5. 分散投资降低风险

虽然高风险带来高收益的潜力,但投资者可以通过分散投资(即将资金投资于不同资产类别、行业或地区)来减少总体投资组合的风险。

例如,股票的风险虽然高,但通过在不同的行业、公司或地区分散投资,投资者可以减少个别股票波动带来的损失。

股票与债券组合:通过将资金分配在高风险的股票和低风险的债券之间,投资者可以平衡风险与收益。例如,当股票市场表现不佳时,债券市场可能表现较好,帮助投资者减少整体损失。

6. 风险调整后的回报

在衡量投资的回报时,不能只看绝对收益,还要看风险调整后的回报,即投资回报是否与所承担的风险相符。

常用的风险调整回报指标:

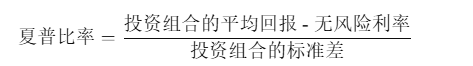

- 夏普比率:用于衡量单位风险所带来的超额回报。夏普比率越高,表明投资者每承受一单位的风险所获得的回报越高。

夏普比率公式为:

- 特雷诺比率:衡量投资组合的回报与其系统性风险之间的关系, 该指标专注于衡量市场波动对投资组合回报的影响。

这些指标帮助投资者在多个投资选项中做出更为明智的选择!

7. 风险与收益的权衡

在投资过程中,风险与收益始终存在权衡。

投资者应该根据自身的财务状况、目标和风险承受能力,制定合适的投资策略。

成功的投资不仅仅依赖于追求高回报,更重要的是管理好风险,确保长期稳定的财富增长。

投资者应理解市场的不可预测性,并通过多样化投资和长期投资策略来平衡风险和收益。

发布者:股市刺客,转载请注明出处:https://www.95sca.cn/archives/310033

站内所有文章皆来自网络转载或读者投稿,请勿用于商业用途。如有侵权、不妥之处,请联系站长并出示版权证明以便删除。敬请谅解!