从前,在大学者师的学生里有个叫灵的,因他轻松破解了最古老的围棋残局、对上了百年来愁煞文人的奇联,而声名远播。同时,他也非常自负。于是,就有老人告诫他,年轻人,你是聪明的,但比起无慧大师,你还差得远了。灵很不服气,就去询问尊敬的师。

“师,无慧大师是什么人?”“他是云顶寺的主持,有’智者’之誉。”“师,为什么我从未听说过他?”“因为他不张扬。”“师,他有您聪明吗?”“他不是聪明,是大智大慧。聪明和智慧是不一样的。”“师,有什么不一样呢?”看着灵不屑的神情,师笑了:“你去问问他吧,就在那里。”顺着师手指的方向,灵看见一座山,山顶被白云覆盖着。

山路崎岖,却挡不住灵的脚步。站在云顶寺门口,小和尚告诉他,大师修行去了,却是“身在此山中,云深不知处”。他只好入山,艰难的找寻大师的踪迹。一日,当他登上最高的山峰,便看见一个人,静静的坐在一块突兀的石嘴上,气定神闲。他的前面是连绵起伏的云海,初升的红日润泽透亮,为天地万物镀上一层神秘色彩。风是无形的,那人的衣袂随风飘飘,竟恍若天人。一时间,灵有些敬畏与胆怯——他察觉到自己的渺小,于是,轻轻的坐在那人的身后,轻轻的叫了声:“大师。”大师没有动:“我知道,你一定会来的。”“大师不用这么故弄玄虚,我在你身后叫你,你当然知道我来了。”灵又自负起来。

大师笑了,转过身来:“你很聪明。”“我当然很聪明。但,师却说你是大智大慧,他说聪明和智慧是不一样的。”“你以为呢?”“我认为聪明和智慧是一样的。如果一定要说不一样,那就是当聪明被加上地位、权力、阅历,甚至年龄,这些世俗的东西的时候,它就被尊为’智慧’了。”“你很不服气?”“是的。我自认为上知天文、下知地理、博古通今、巧算善辩,虽有些自负,但这并不能掩盖我的华彩。”“既然这样,年轻人。我们来做一道题,看看你是否真如你所说的那样。”大师把两粒石子各放一边:“这代表两个点。年轻人,现在就请你把这两点间最短的距离告诉我吧。”灵二话不说,拿起石块画了一条直线:“连三岁小孩都知道,两点之间最短的距离是条直线。”他有些不屑,甚至忿忿然。

大师遗憾的摇摇头:“不。年轻人,你错了。”大师把两粒石子分别拿在左右手上,双手合什,“最短的距离是这样的。”灵大愕:“可是,可是”可是什么呢。没有什么距离比零距离更短了。顿时大悟,聪明和智慧真的是不一样的——智慧是宇宙间最神秘的力量,它把万事万物都赋予了生命,并时时洞悉它们的本质,掌握它们的瞬息万变。相比之下,聪明不过是一块轻软的丝绒,把珍珠的表面擦得更亮一些,讨巧罢了。聪明是小,是生活的浮华,智慧乃大,是生活的沉淀啊!

操作之前靠布署,操作之中靠技术,操作之后靠总结。

可能性概率正是交易的精髓所在,但是高概率只代表猎物丰富,有更大的把握捉到一只,并不代表可以捉到所有的猎物,企图通过高概率工具捉到所有猎物的人,最后的结果就是:连已经到手的那只也丢掉。

只有用全部精力在等待中发现的机会才是真正的机会,其他的都不是,因为那些机会都是过客。如果你错过了最佳的时机,最好的方法是不要操作,耐心等待下一局的开始,勉强操作将会踏错节拍,你期望通过跳一支不合拍的舞蹈获得奖品吗?

机会一旦错过以后,剩下的只是背影。扔铜板也有对的时候,但这不能算方法。把所有心思都花在预测上,就像是只研究航海图而忽略驾驶技术一样。

狙击手说:我们开始的时候总是击中有把握的目标,而现在是有把握击中目标;我们平常所练的永远都是:瞄准、射击,瞄准、射击…….我们的过人之处仅仅在于扣动板机的那一刻的命中率。

理清路才明,但理清了并不代表不用走路了,理清只是行的开始。理不清路不明,路不明再努力也是瞎忙活。有些优点并不是每个人身上都有的,就像中国的大熊猫不是任何国家都有,但每个国家都有自己的“特产。”

所以我们的任务就是:找到自身的“特产。”精彩的辩论更能误导人,凡是通过辩论而得出的结果都是错的。因为他们把辩论当成了竞赛。无论交易多么顺手都不能放松警惕性,因为你什么时候看到过农夫会因为马儿听话就去掉它的缰绳?

不要追逐过多的目标,否则什么也追不到。穷人别犯富人错,平民莫犯权贵事,因为犯不起。

佛经上有一句话:不怕杂念起,只怕觉知迟。念无好坏,住则坏,起而无妄,念自灭。妄心熄则生定力,有定力则身不随念转,才能真无往。

制定计划的首要条件是:要清楚的知道当时自己在时间之流和空间之流中的形势(即行情之流),并根据变化之流的变化采取相应的措施。

交易的本质:

1.交易的目的是交易收益,交易收益=交易机会成功率X交易机会仓位率X仓位损益率.

2.交易的本质就是对上述公式中的三个因素进行控制,达到交易收益至少为正数的目标.

3.第一个因素是控制机会成功率,这就是大家最关注的,也最爱说的,我们喜欢预测,实际上就是本能上希望提高成功率。基本面分析和技术分析的目的,就是为了提高机会成功率。一般而言,机会成功率能达到50%已经是不错的了,若达到70%以上那就非常好了。由于外界因素的不可控制性,我们永远不可能也没必要追求100%的成功率。但是由此就引出了交易上的两个基本原则:一是止损。因为错误是难免的;二是扩大利润,而且利润必须超过亏损+手续费。

关于仓位:

1,为什么要控制仓位呢?

从消极的角度讲是为了控制风险总量,特别是控制意外事故。即使是你看对了行情方向,也选了个比较好的建仓点,但市场总免不了出现小概率的意外事故。比如突然反向来一两个停板,然后又恢复趋势。这样的事,我这几年遇到过多次,幸亏仓位控制好,才没出大事。即使你日内交易,也有措手不及的时候。我特别要提醒朋友们注意,千万别忽视小概率事件,因为不管你成功多少次,一次意外事故,就使你10年都白干了。

在风险投资领域,眼睛必须牢牢地瞪着那5%的致命意外事故,只有100%确保它不会威胁我们生命时,再放手去博收益。控制仓位是最基本的控制风险的方法.。前面列的公式用的是乘法,其中任何一个因素是零,整个公式都是零。如果你不会控制仓位,别的做的再好,也没意义。从积极的角度看,控制仓位不仅可以控制风险,而且可以扩大利润,如果你是做中线,一旦做对了,每攻克一个阻力位,就递减式加仓,你可以使你赢利时候的仓位永远大于出错时候的仓位。

2,如何控制仓位?

下列几条是必须坚持的:一是总仓位最好别大于50%;二是每个品种的仓位别大于30%;三是把仓位分散在不相干品种上;四是分批建仓;五是永远别在亏损头寸上加仓;六是只有新阻力位突破并确认后再加仓;七是加仓要递减式进行;八是加仓别超过2次;

控制仓位损益率,是交易能否成功的又一个关键。

首先是止损问题,不知道止损死扛的人当然会被淘汰,但知道止损的人估计也有很多人被淘汰了,因为止损就意味着犯错误了,如果你不断地犯错误,还有不被淘汰的?

所以核心问题不在于你知道止损,而在于你尽量少出现止损的结局,你必须把止损放在你的全部交易策略中去运用。

第一,你要争取使你抓的机会的成功率大于50%,而且要在趋势过程中选择一个比较有利的位置建仓。换句话说,你交易十次,最好只有5次以下是以止损告终;

第二,你的仓位不能过大,因为过大的仓位可能使你十次交易即使只碰到一次止损,也可能一败涂地;

第三,你要保证你止损时候的仓位小于你成功时候的仓位,否则会导致止损亏的多,赢利赚得少;

第四,你的止损点要设的科学,短线交易我不懂,从中长线交易看,只有真正错了才止损或者当自己也搞不清是对还是错时候才止损,

因为中线建仓是以趋势+回撤或者转折+确认为依据的,所以,趋势被破坏或者转折不成功就该止损。

但这里面还有一个资金承受力问题,以趋势线/颈线/均线为止损位,加上总资金的5%左右的绝对止损额。由于我单个品种仓位只在30%以内,同时尽量在回撤时建仓,这样算起来,止损环境还是比较宽松的,能够抗击一般的震荡。

第五,止损错了,要及时捡回丢掉的仓位。

第六,遇到假突破(即假性摆动)一定要止损。

第七,在形态形成中,只顺原来的方向建仓,形态顺势突破就加仓,反向突破止损并反手。

总之,止损的内涵非常丰富,,可以说它包含了交易的全部艺术,没搞明白它,你就没入门。

有没有提高追涨停成功率的方法?

有,而且很多,所有方法关心的都是两个核心要素:动力+空间。

动力,指股票涨停的力度强不强,我们追涨停股,本质上追的是股票涨停之后继续涨的惯性,动力强的股票,涨的惯性才大。

空间,指股票涨停之后上方的空间大不大,空间大,阻力小,接下来继续涨的可能性才高。

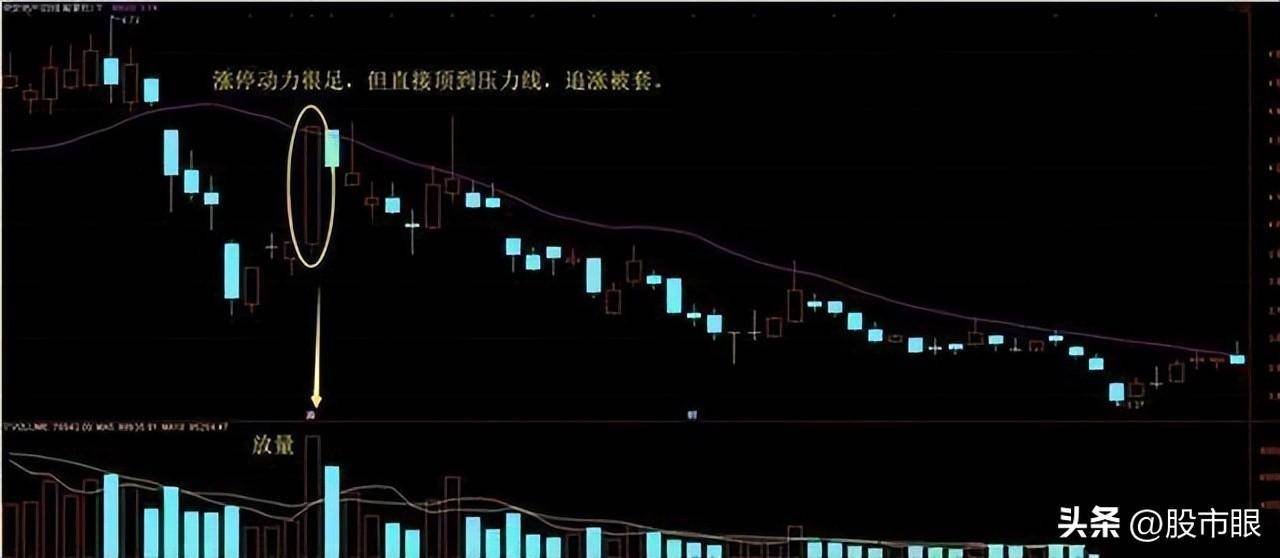

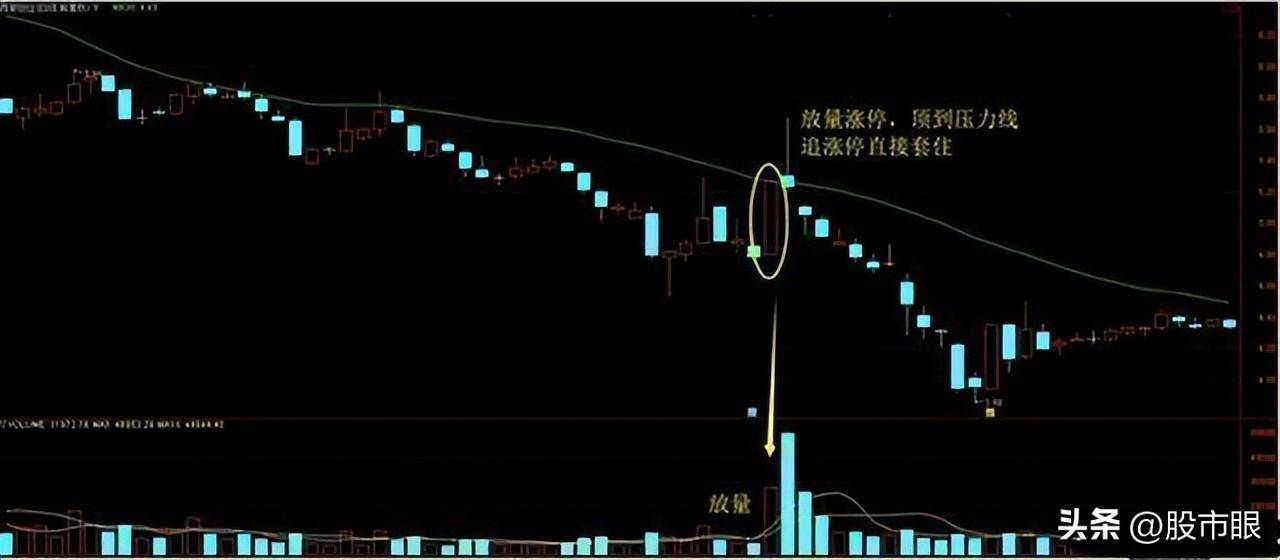

这两个是可以追涨停股的充分必要条件,缺一不可,像下边这只股票,涨停动力很足,强势放量,但是直接顶到压力位,没有空间,追涨就套。

怎么判断股票上涨的动力足不足呢?

本质是判断股票涨停有没有足够多的跟风盘,主力可以拉出第一个涨停,但后续股票还想涨,必须有跟风盘形成统一看涨的效应,独角戏,唱不下去。

很多人习惯从成交量的角度判断股票跟风盘,这个思路没毛病,巨量涨停,说明不管有多少人卖都有资金愿意买,确实是上涨力度强的表现。

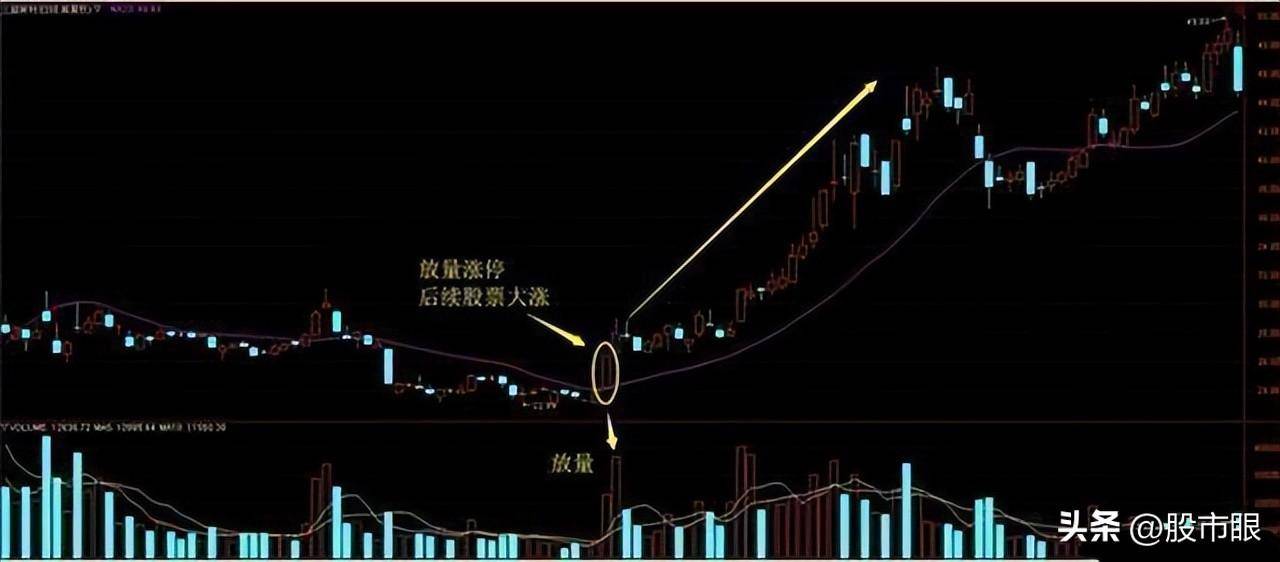

比如下面这只股票,放量涨停,引发了巨大的跟风盘效应,之后股价在巨量资金的推动下再次大涨。

当然,光靠成交量判断股票的涨停力度是远远不够的。

如果把股票比做一辆汽车,趋势就是方向,而成交量就是油门,上涨趋势中涨停放量,往往会起到推动上涨的作用,下跌趋势中涨停放量,有些时候反而是高位砸盘的信号。

于是,就用到股票趋势了,做为我们判断涨停股是不是有动力的另一个标准。

上涨趋势的股票,如果出现放量涨停,很容易吸引更多的跟风盘,股价在涨停后继续上攻的动力就会更充足。

比如这只股票,本身就是上涨趋势,出现放量涨停,相当于给上涨趋势踩油门加档,接下来一飞冲天了。

看到这你可能会质疑,分分钟找出那些上涨趋势的股票放量涨停然后崩盘的例子,或者下跌趋势的股票,放量涨停之后继续涨的例子。

没错,会有这样的情况,但你要记住,我们追涨停股,买的是大概率,只要大概率成功的策略,就是可行的策略,不能因为某些个例,而否定整体。

简单总结一下,追涨停股,本质是判断股票涨停之后继续上涨的概率有多大。

所以,先要看涨停的动力是不是充足,观察股票的趋势和涨停成交量,上涨趋势,股票放量,说明上涨动力充足。

补充两条:

1、上涨趋势,可以通过均线来判定,中长期均线向上,股票的趋势就是向上。

2、一字板涨停虽然缩量,但这是最强的涨停形态。

解决了动力的问题,紧接着我们解决空间的问题。

股票如果想涨,必须有足够的空间来让它涨,如果上边压力重重,就很容易出现涨停之后冲高回落的走势。

原理很简单,就像一个会轻功的大师,即便他起跳的力度再强,但头上三尺就是房顶,那他也飞不了多高。

就像下面这只股票,动力很足,但是没有空间,一个涨停直接顶到压力线,然后就没有然后了。

判断股票的上涨空间,主要是看有没有突破一些重要的压力,主要分成三类:

1、中期均线:这是天然的压力线。

2、下降压力线:高点连线形成的压制。

3、前期高点:创出新高,上方一片坦途。

这几个类型都很简单,我就不展开讲了,我们直接看几个案例。

第一个是股票涨停突破中期均线的情况,上方空间打开,股票持续上涨,这时候你追涨停的成功率会很高。

第二个是股票涨停突破下降压力线的情况,同样也是上方空间打开,之后股票持续上涨,追涨停成功。

第三个是股票以涨停的方式创新高,强势打开上方空间,这也是非常典型的可追的涨停股类型。

最终总结一下。

追涨停股,我们需要考量两个核心要素,涨停的动力,上方的空间。

涨停的动力,我们通过成交量和股票趋势来分析;

上方的空间,我们通过三个角度来判断空间大小。

这就是涨停股能不能追的全套思路,很简单,通过这套思路能够极大提高追涨停股的成功率。

但是要注意,不可能有100%成功率的方法,我们博取的永远是概率,所以使用任何方法选股,严格的止盈止损纪律必不可少。

要想成为赢家就要从失败中找,而不是从胜利中找。因为失败者会选择变异,而胜利者却仰仗胜利而拒绝改变。这就是本质原因。

等候风险度有限而潜藏巨大收益的局面--这才是投资的真正内涵。

我们应当树立这样的观念:趋势是第一位的,价格反而是第二位的。

证券投资上的名言:“多头和空头都可以在华尔街证券市场发大财,只有贪得无厌的人是例外。”

成功的人之所以成功,是因为他们总在想如何能够不失败;失败的人之所以失败,是因为他们太想成功。

交易市场的初段是勤奋和技艺,中段是智慧和心态,高段是人性和道德。

坚忍,耐心,信心并顽强执着地积累成功,这才是职业的交易态度。

成功必然来自于坚持正确的习惯方法和不断完善的性格修炼。

大自然本身是由规律性和大部分随机性组成,任何想完全、彻底、精确地把握世界的想法,都是狂妄、无知和愚蠢的表现。追求完美就是表现形式之一。“谋事在人,成事在天”,于人,我们讲是缘分而非最好;于是,我们讲究适应,能改变的是自己而非给予外界提供。

正确分析预测只是成功投资的第一步,成功投资的基础更需要严格的风险管理(仓位管理和止损管理),严谨的自我心理和情绪控制(宠辱不惊,处惊不变)。

“把损失放在心上,利润就会照看好自己”。

亏钱与否和水平有关,赚钱多少和性格有关。

选择市场的直接后果就是选择了风险,一切所谓的“安全”、“稳妥”都是相对的和有限的。

经历和经验绝对是两回事:你可以什么都经历过、但未必注定就因此拥有丰富的经验–尽管经验一定来自经历。

能够同时判断正确又坚持不动的人很罕见,我发现这是最难学习的一件事。

专业的交易者,他首先是个具备丰富内心世界和涵养的人。

任何时候忘记了去尊重市场,都会铸下大错。

盯住止损,止损是自己控制的;不考虑利润,因为利润是由市场控制的!

成功的交易者是技巧、心态和德行的统一,三者不可分离。

凡说技术无用者是因为你不会,凡说技术万能者是因为你无知。

发布者:股市刺客,转载请注明出处:https://www.95sca.cn/archives/198031

站内所有文章皆来自网络转载或读者投稿,请勿用于商业用途。如有侵权、不妥之处,请联系站长并出示版权证明以便删除。敬请谅解!