对于股票交易来说,存在着各种各样的技术分析方法,但是在短期交易上,分时图无疑是有效且准确度高的一种方法。分时图的重要性不仅体现在它所发出的买卖信号上,更体现在它的实时性上。而且,通过分析分时图形态来实施短线交易的投资者只是一少部分,这就决定分时图是一种相对高效的技术分析工具。

分时图既可以结合K线、量价等技术方法综合使用,提高其准确度,也可以单独使用,因为一些很典型的分时图所预示的涨跌信息也是极为准确的。在决定是否短线参与一只个股时,很多时候,分时图就是最终的触发因素。一张强势型的分时图形态出现在突破点时,或者出现在深幅调整后的低点时,依据这个分时图展开短线买入操作,往往能够在预期风险较低的情况下快速获取短线利润;反之,一张弱势型的分时图形态出现在破位点时,或者出现在短期上扬后的高点时,依据这个分时图展开短线卖出操作,就可以很及时地规避一波下跌风险。

利用分时图进行买卖,对于各式各样的分时图形态既要有一个全面的了解,也要能综合、抽象总结出相关的要点,这样才能更好地运用分时图展开交易,提高短线交易的成功率。

买进股票的方法有很多种,而老练股民使用的方法只有两种,逢低接,转强买。其实,是指左侧交易和右侧交易。

第一,所谓左侧交易,是指股价跌到足够便宜,价格远远低于其内在价值。众所周知,在一个下跌的趋势中,股价往往跌了还会再跌。这时,需要有对上市公司和大盘的位置有一个很深刻的理解和把握,同时,也需要设好止损位。中长线价值投资者通常喜欢做左侧交易。

第二,右侧交易,即股价筑底回升时再买进,这是初学者比较容易掌握的操作方法。这种方法,你不需要研究基本面。也不容易被深度套牢。这个方法简单易行。所谓完整交易,每一波段中,按右侧买进,再按右侧卖出。按左侧买进,再按左侧卖出。

总之跟随趋势买卖,有以下的忠告:

(1)当市势向上的时候,追买的价位永远不是太高。

(2)当市势向下的时候,追卖的价位永远不是太低。

(3)在投资时紧记使用止损以免招巨损。

(4)在顺势买卖,切忌逆势。

(5)在投资组合中,使用去弱留强的方法维持获利能力。

至于入市点如何决定,在趋势确认后才入市是最为安全的。

以下是当信号形成时,一系列交易者应该采取的行为。

1) 比较股价走势图与架构图,选择合适的架构

2)根据成交量和第2层报价系统评估风险。如果成交量小,买卖报价差位拉得很快,挂单笔数很少,股数很小,挂单价位拉得很快或者其他类似现象,意味着该股票的流动性大有问题。考虑放弃机会,或者减少仓位规模。止损点最好也设定的保守一点。

3)设定进场点和止损点

4)从风险承受能力的立场考虑止损。如果止损超过风险管理能够容忍的程度,应该减少交易股数,或者干脆放弃机会

5)界定有利于架构的条件,以及造成架构无效的条件

6)界定逆向操作架构的条件。如果在进场信号发生之前,股价突破止损,而且大盘也支援逆向操作,则可以考虑由相反方向操作。

7)界定自己如何根据市况而决定操作积极程度。如果大盘趋势明确,可以采取积极操作方法;如果大盘来回震荡,应该采取保守操作方法。依据相关架构的状况,决定进场方法。

8)一旦进场信号出现,不要犹豫,着手建立仓位。

9)追踪仓位进展。不要让可忍受范围内的价格波动造成困扰。只有当止损被触及,才需要认赔出场。止损设定在一定位置,肯定有其理由,千万不要中途调整止损,这通常都是情绪受到干扰的反应。

10)如果股价朝有利方向移动,等待明确的出场信号,然后全部获利了结或者分批出场。根据看盘原理,成交量稳定而股价缓慢移动,代表应该持续持有仓位;如果价格或者成交量呈现突兀状变动,就应该出场。如果大盘波动剧烈,一次就全部出场;如果大盘趋势明确,可以分批出场和追踪型停止策略,试图让获利仓位持续发展。

总结:不管你做什么侧的交易,短线远远不如中线。右侧比左侧更容易把握。左侧交易必须设立止损。右侧交易设立止盈。

如何根据成交量的变化辨识庄家吸筹?庄家吸筹建仓手法进行量价分析。

一、暴量式建仓

庄家在建仓过程中,突然在某一天或几天时间里放出巨大的成交量,以制造“天量天价”的假象,引发场内抛盘。其价量特征是:以高开低走的形式,K线在相对高位产生大阴线,或以低开高走的形式,K线产生带长上影线的阳线,给人留下“很不舒服”的感觉,认为庄家出货或撤庄,以此引诱投资者抛盘。这种吃货的好处是庄家利用较高的成本、缩短资金投入时间,减少运作风险。这种方式可以是一天放巨量,也可以是连续多日放巨量;可以是间歇性放巨量,也可以是持续性放巨量;可以出现在底部,也可以出现在相对高位。庄家通过对倒手法制造巨大成交量,给散户以庄家出货的假象,从而达到快速建仓的目的。

若是股价处于底部放量,可能是大黑马启动的征兆;若是股价有一定的涨幅,可以进行高抛低吸操作,待股价回落时重新介入;若是股价经过充分炒作后的放量,要谨防庄家出货。

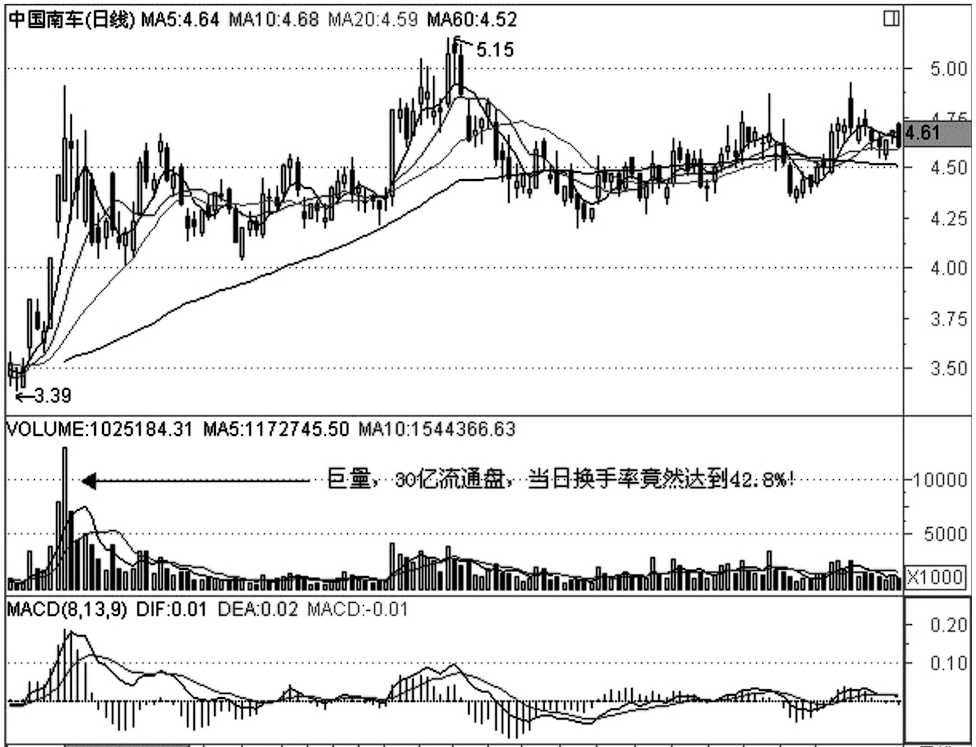

如图就是601766走势实例。该股作为大盘股,在当日居然以42.8%的换手率成交,而股价只拉出一根中阳线,且带有长上影,使得散户以为上涨乏力,庄家出货,从而将筹码卖出。

二、箱体式建仓

箱体式建仓的特点就是股价基本上运行在一个箱体之中,其走势与拉锯式建仓相似。其价量特点:低位震荡吸货的个股,股价走势犹如关在箱体内上蹿下跳,庄家此时左右开弓,围追堵截,既当买家又当卖家,价格跌下来则吸,价格涨上去则用大单打下来,在分时图上多为急跌后缓慢爬升,升时成交量逐渐放大。庄家时而对有货者用小阳线之类的小恩小惠诱使其抛售,时而用高开低走的阴线之类的大棒迫使其吐出筹码。

这里介绍两种特殊的建仓方式:

(1)压顶式建仓。压顶式建仓也叫压盘式建仓。就是庄家经过研究策划后,在某一目标价位以下低吸筹码,每当股价碰触该股位时便很快回落,在K线上往往形成长长的上影线,被市场认为上行压力重大而纷纷将筹码抛给了庄家。有时,庄家为了偷懒而干脆在目标价位处挂出大笔卖单压盘,任凭散户在下面游动,以此获得低价筹码。

(2)保底式建仓。保底式建仓也叫护盘式建仓,与压顶式建仓正好相反。股价形成底部后,庄家先确定一个仓底价,然后在此价位附近震荡,这是庄家的基本成本区,若股价随大势上行后再下跌时,通常会在仓底价的底边线价位上护盘,这种方式通常以延长时间来吸筹。

庄家通过压顶和保底手法,将股价控制在一个狭小的范围里,减小散户获利空间,增加散户操作难度,很多散户因此离场,从而完成建仓任务。同时,庄家又可以将自己的坐庄成本控制在一个理想的区间内。

散户短线技术高手可以在箱体内进行高抛低吸,即前期低点附近买入,前期高点附近卖出,一般散户不参与为宜,可以在股价有效突破箱体后介入。

据观察经验,箱体一般出现2~4的高点或低点,如果股价出现在箱体的第5个高点或低点附近时,大多数股票会出现变盘走势,投资者应引起注意。

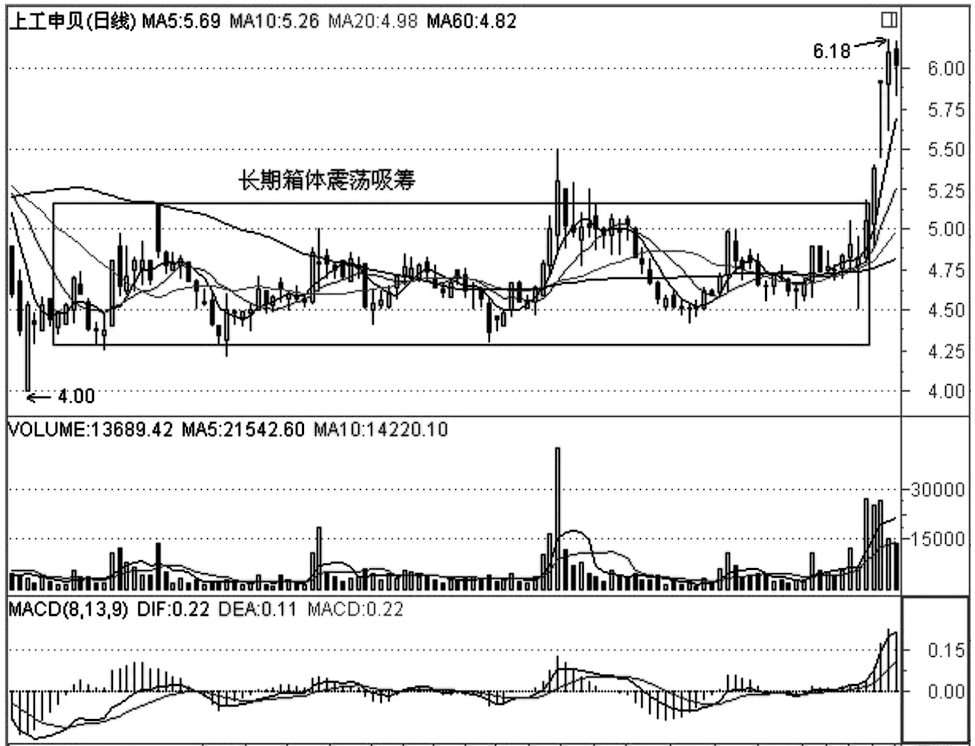

如图就是600843走势实例。该股近半年的时间内股价始终在4.3~5.2元的箱体内震荡,庄家高抛低吸降低了筹码成本,也使得散户因无利可图而出局。

三、挖坑式建仓

制造空头陷阱吸筹,是庄家常用不怪的手法。主要从技术面上制造空头图形,引发技术派炒手的止损盘出现。当股价回落临近某些重要的技术支撑位(线)时,庄家用事先已吸进的部分筹码进行疯狂的打压,击穿支撑位(线),极力制造一种恐慌气氛,使广大投资者产生恐惧的心理,唯恐股价再下一成。如短期移动平均线、形态颈线位、重要心理关口、成交密集区、前期的甚至历史性的底部等,给散户造成还有很大下跌空间的感觉,形成股价走淡形态,笼罩恐慌性气氛,从而迫使散户争相斩仓割肉,庄家则顺利地吃进大量的廉价筹码,然后又立即将股价拉回支撑位(线)之上。

其价量方面的主要特征如下:

股价在初步获得企稳,形成小平台走势,形成底部成交密集区。庄家在吸筹完成后,刻意向下打压形成两根大阴线,向下破位击穿该成交密集区而再创新低。此时大量涌出的恐慌盘均落入庄家仓位之中。但庄家不敢在低位逗留时间过长,以免损失筹码,因此股价很快重回支撑位之上,并展开一波上扬行情。庄家运用技术手段制造虚假形态,引诱散户上当受骗,从而完成建仓任务。

散户千万不要盲目地追涨杀跌,这样可以避免上庄家的当。要仔细观察盘口,看下跌是否有理由,目前的价位高低,庄家是否抽身逃离,跌停后是否迅速关门,成交量是大是小,换手率是高是低,然后再决定操作方向。

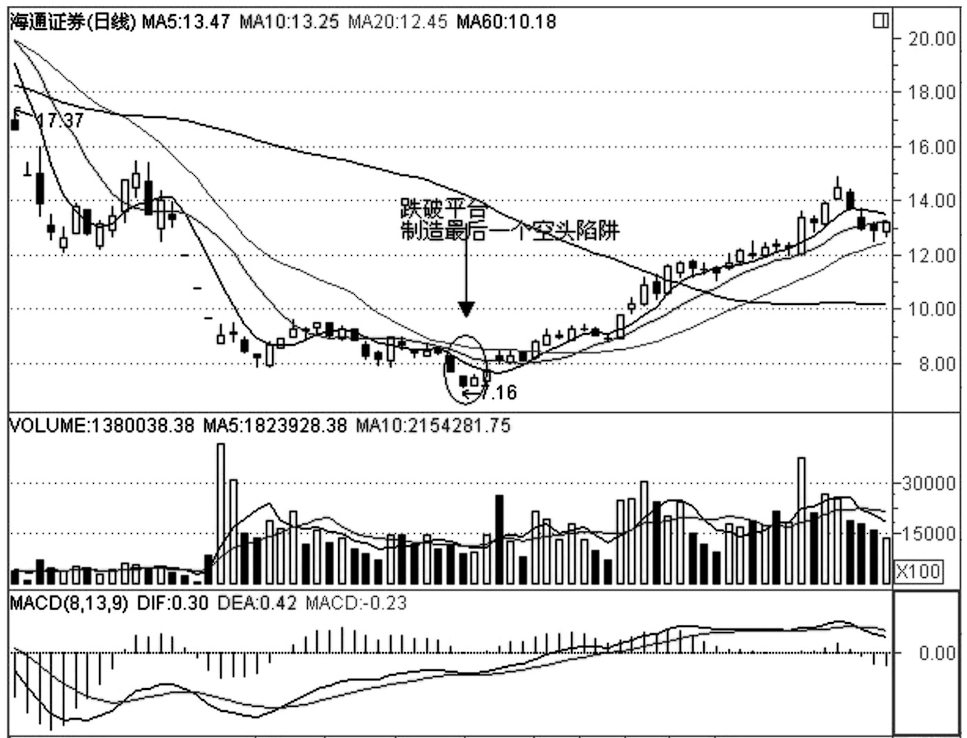

如图就是600837走势实例。该股利用利空消息基本完成建仓。为了进一步减少后期拉升的压力,在9元左右的平台上横盘,随后,庄家进一步摆出要跌破平台的架势,制造最后一个空头陷阱,随后很快走入升势。

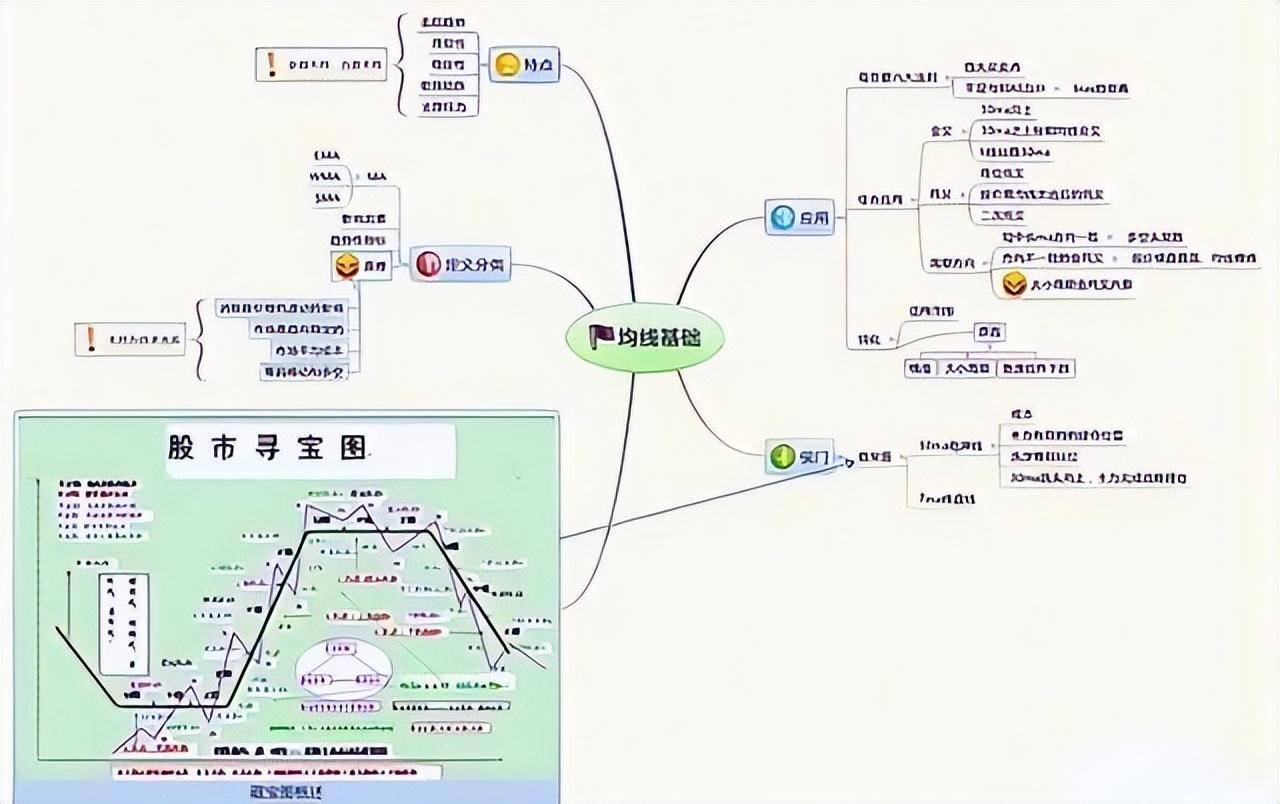

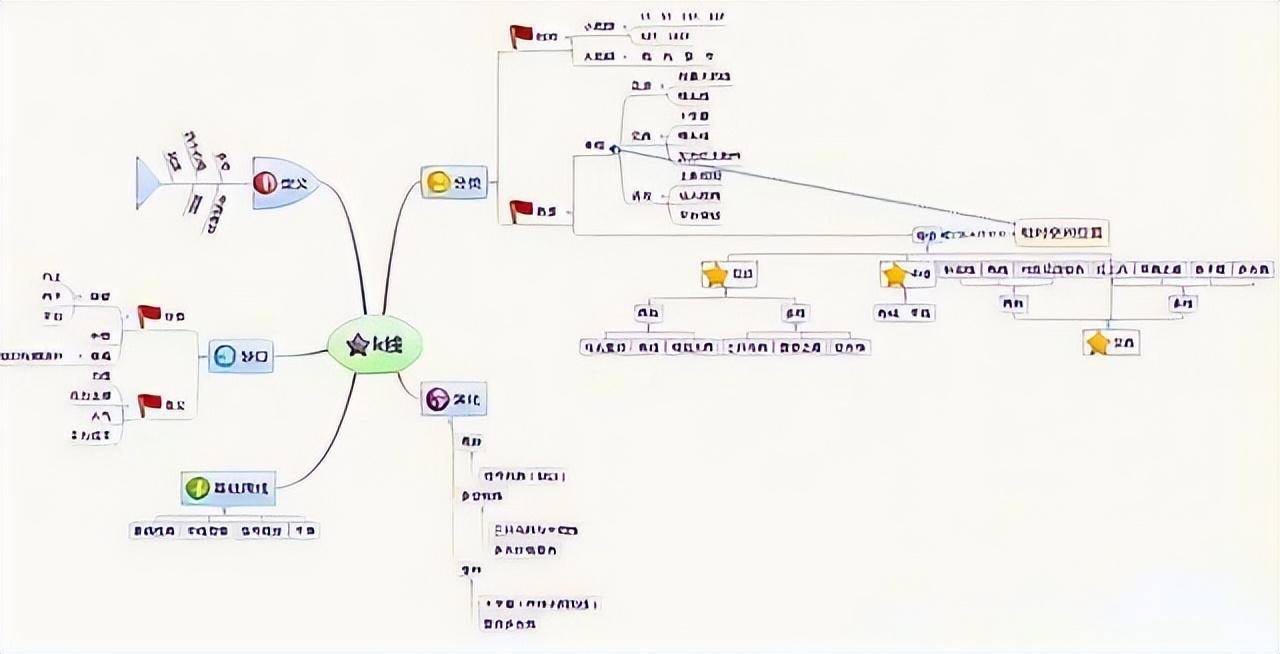

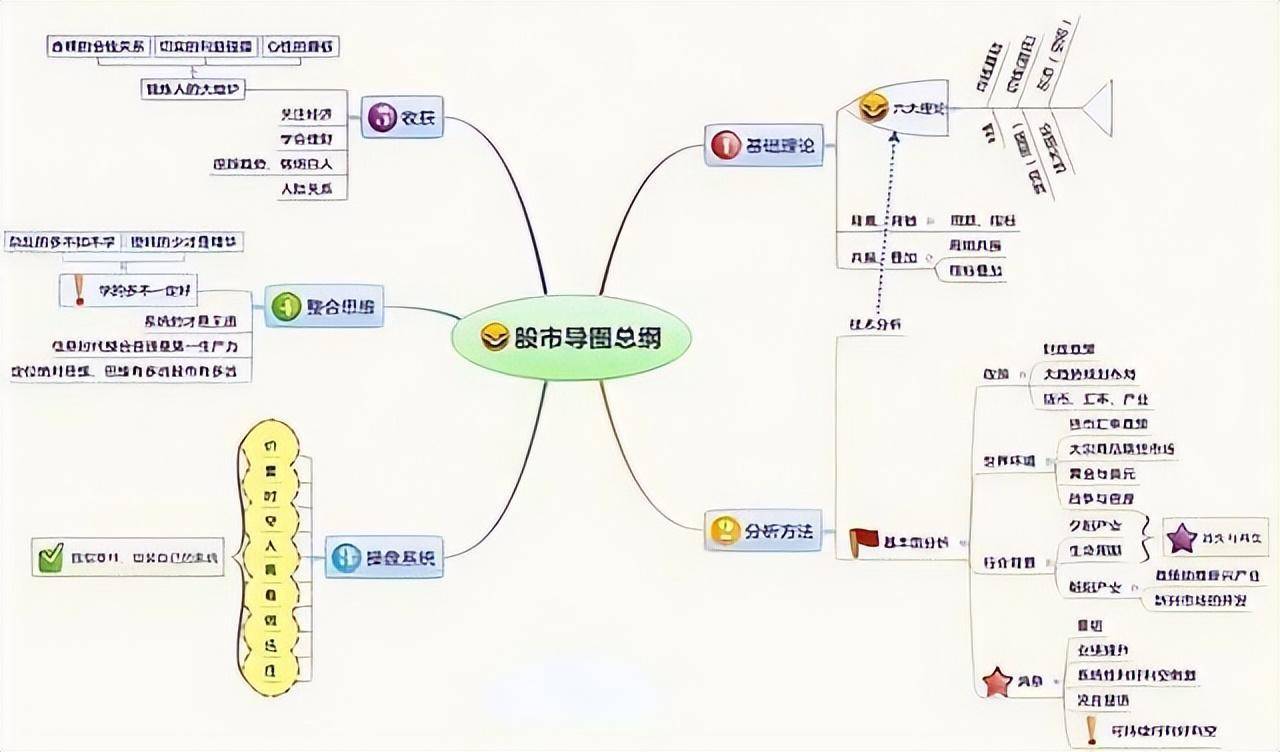

下面为大家分享包括股市导图总纲、k线、均线基础、切线、指标分析、选股方法、板块轮动和股市各类骗局,希望能给大家来个股票知识大梳理,希望股友们可以从中找到适合自己、想要学习的方法。

1、股市导图总纲

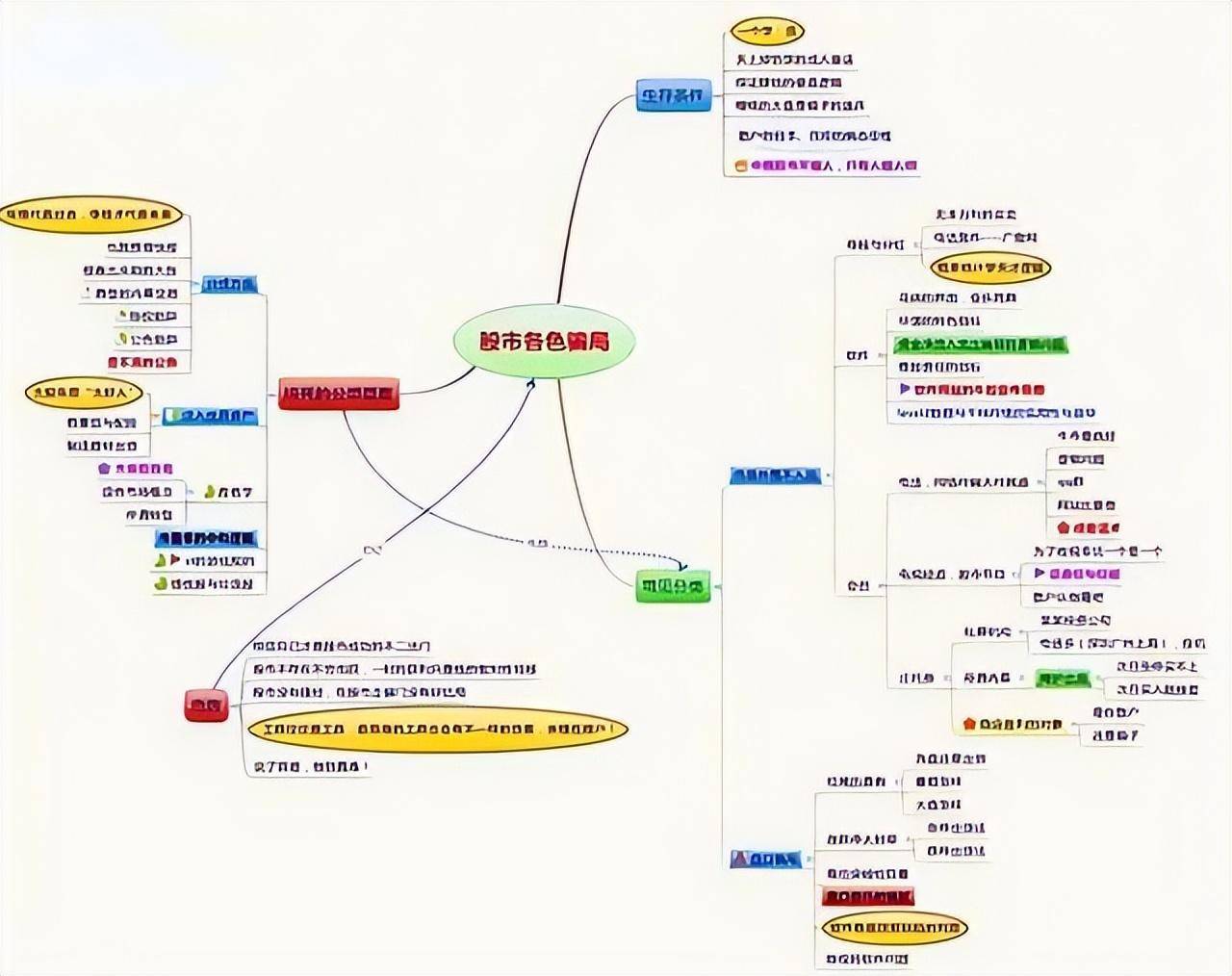

2、股市各色骗局

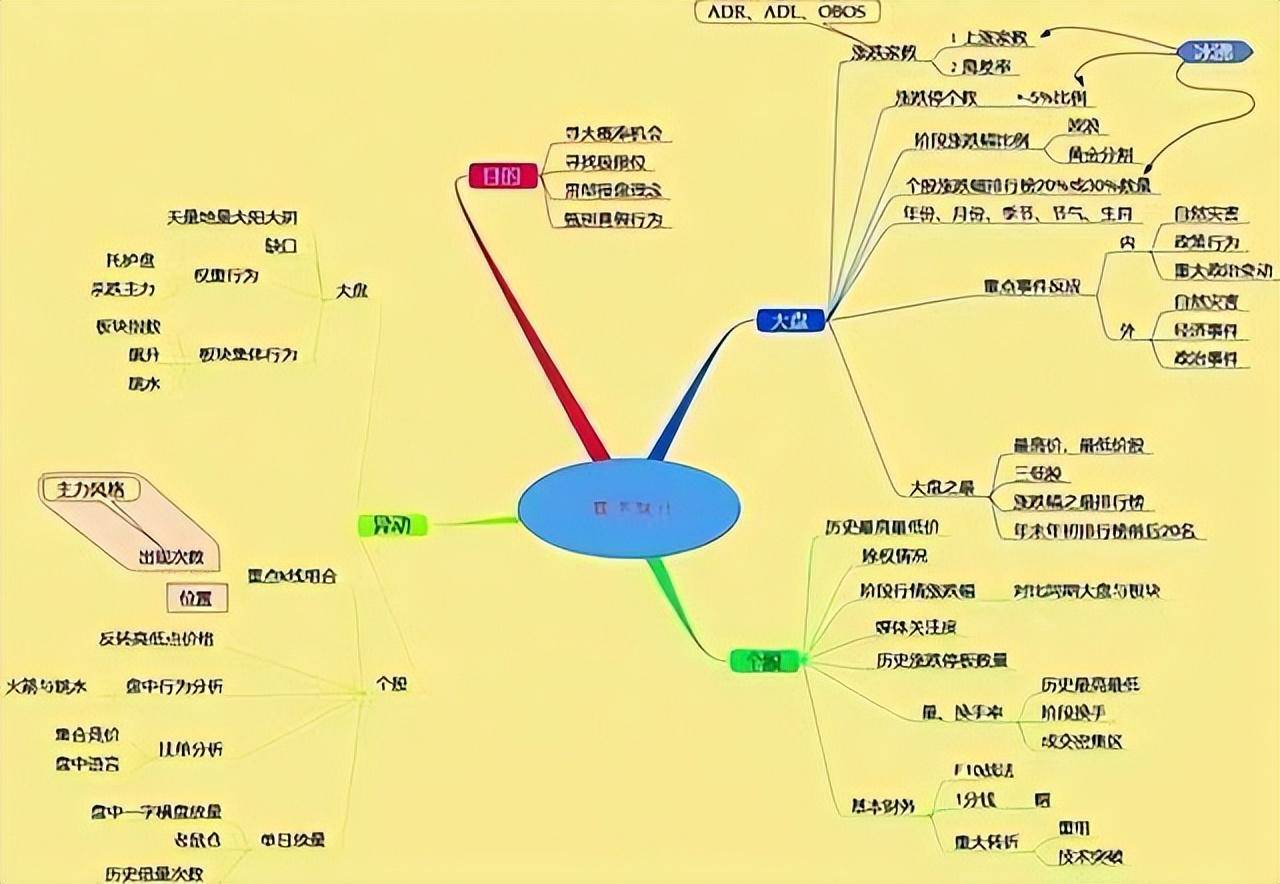

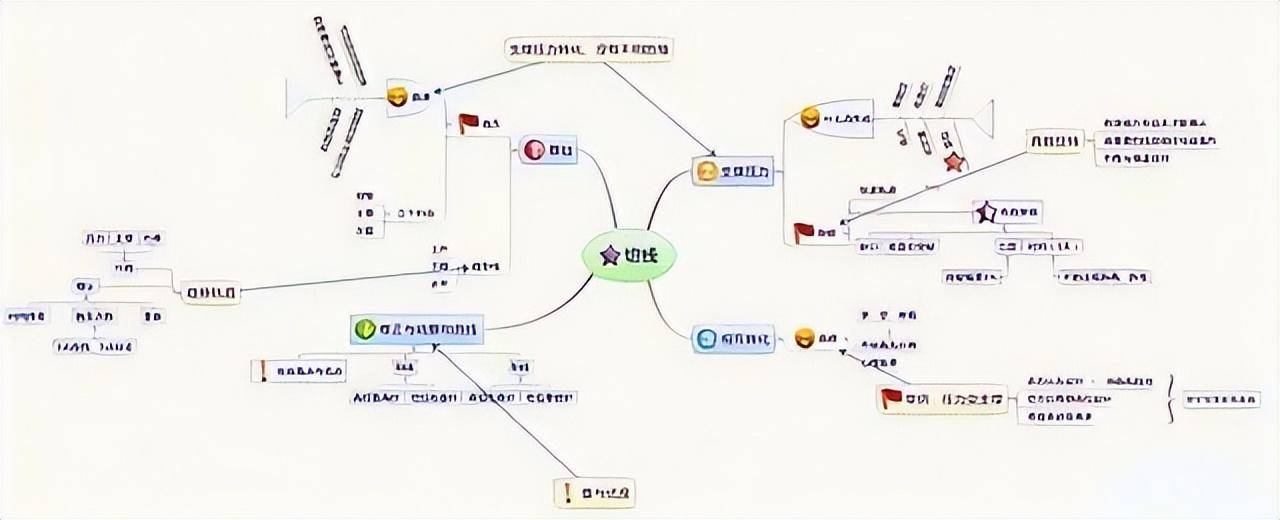

3、板块轮动

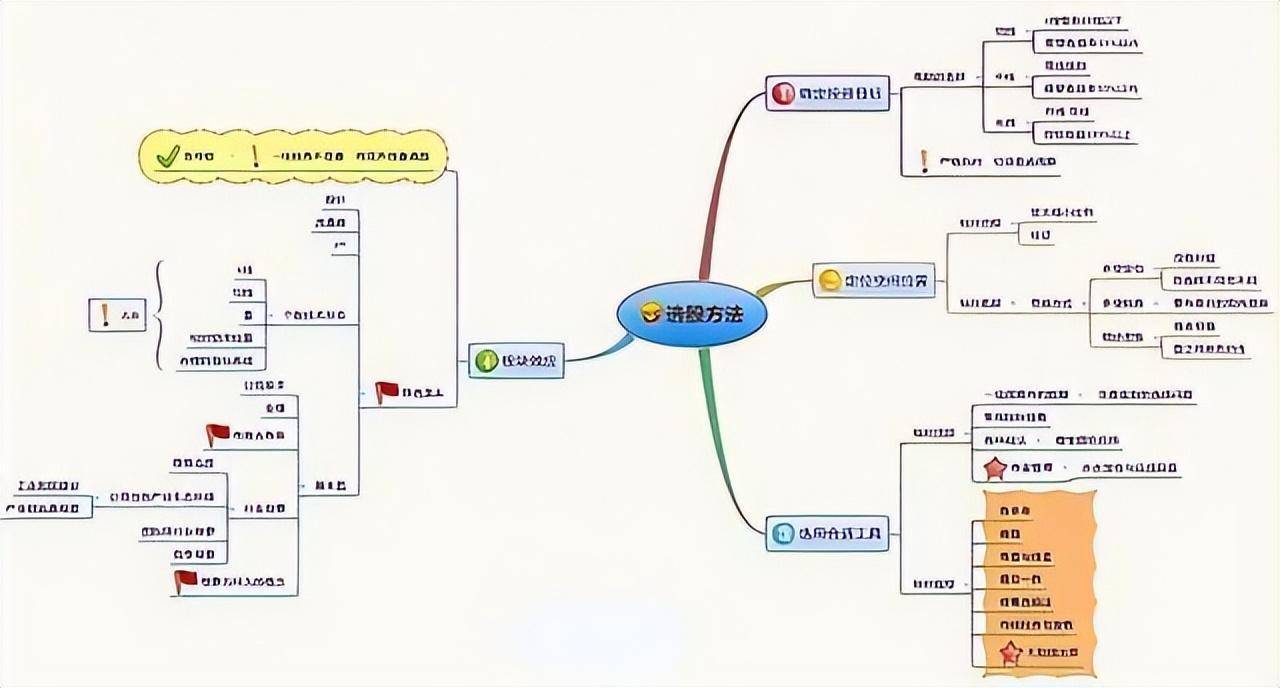

4、选股方法

5、统计分析

6、指标分析

7、切线

8、均线基础

9、K线

10、股市导图总览

一、持而盈之,不如其已。 要买绩优股,能盈利的股票,耐心持有;买未来有可能持续盈利的股票,不如买已经实现了持续盈利并且高送转高分红的股票,呵呵,这种股票更有收益保障。

二、揣而锐之,不可长保。那些看起来很锋利,很活跃,经常涨停板的股票,其持续走强能力未必很好;揣着这样的股票,不要做长线,赚了钱就要跑。这就是“龟兔赛跑”的道理,兔子适合投机,乌龟适合投资;虽然乌龟看起来慢,但是每天都赚钱,十年下来也是很可怕的。

三、金玉满堂,莫之能守。看公司最重要的是看管理团队会不会过日子,那些看起来很赚钱的公司,如果管理团队乱花钱,乱投资,很快就会败光家产。所以,我们会看到——很多凭运气赚钱的公司,最后都靠实力赔光了;这种公司,就算业绩再好也不能投资,因为他们守不住自己的江山。

发布者:股市刺客,转载请注明出处:https://www.95sca.cn/archives/130026

站内所有文章皆来自网络转载或读者投稿,请勿用于商业用途。如有侵权、不妥之处,请联系站长并出示版权证明以便删除。敬请谅解!